目次

22.源泉徴収と消費税

書類テンプレート

http://www.sateraito.jp/Google_Docs_Spreadsheets.html

Googleドキュメント関連テンプレート集

年末調整

https://www.freee.co.jp/hr/yearend/knowledge-flow/

年末調整の基礎知識

https://www.officestation.jp/nencho/article/1578/

年末調整の納付書とは? 入手や記入の方法、提出先や期限などを解説

投稿日:2020年10月1日

https://bizer.jp/bizer/archives/3833

2017/10/31 - お役立ちコラム, 専門家が語る

一人会社で役員報酬が少額(または0円)でも年末調整ってするべき?

https://www.all-senmonka.jp/moneyizm/7555/

法人の社長は確定申告が必要?不要?

中小企業経営者の税金について解説

公開日:2020/02/21

毎月の給与支払いと源泉徴収

https://biz.moneyforward.com/payroll/basic/2834/

新日 : 2021年9月27日

給与計算はこれで問題なし!従業員の給与計算の正しい方法とは?

https://www.freee.co.jp/kb/kb-payroll/how-to-calculate-income-tax/

【最新版】所得税とは?毎月の給与における源泉所得税の計算方法

最終更新日:2021/10/20

https://www.kyoukaikenpo.or.jp/g7/cat330/sb3150/r03/r3ryougakuhyou3gatukara/

令和3年度保険料額表(令和3年3月分から)

→健康保険料、介護保険料、厚生年金保険料

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2020/02.htm

令和3年分 源泉徴収税額表

課税所得=(給与)-(社会保険料)

社会保険料=雇用保険料+健康保険料+厚生年金保険料

役員の給与 400,000円 の場合(40歳未満、東京都、1年目、扶養0人、甲)

雇用保険料 0円

健康保険料 20,172円

厚生年金保険料 37,515円

所得税 11,850円

住民税 0円

課税所得=400,000-20,172-37,515

=342,313円

341,000 344,000 11,850

よって、手取額(銀行口座に振り込む額)は、

手取額=342,313-11,850

=330,463円

また、法人が給与振込日の翌月10日までに、

税務署に、所得税の源泉徴収分 11,850円を支払う

年金事務所に、(健康保険料 20,172円+

厚生年金保険料 37,515円)* 2=115,374円を支払う

源泉徴収税の納税方法

期日:支払日の翌月の10日までに、税務署に申告して支払う

e-Tax

給与の場合

取引の場合

役員報酬

https://makotax.com/yakuinhousyuu_mibarai/

役員報酬の未払計上(翌月払い)は損金(費用)にできるのか?

2020.06.3

https://muratax.com/2018/05/19/740/

2018年5月19日

役員報酬の未払計上は認められる?

→ 上記2つのブログで、言っていることは逆。

3月決算だった場合、3月分の役員報酬(4月に支払い)を、損金計上できるという記載と、できないという記載がある。

https://www.manegy.com/news/detail/1028

役員が退職した月の給与はどうするべきですか?

更新日:2019/04/07

どちらにしろ、給与の締日は、月末ではなく、15日や20日にした方がよさそう。

給与に消費税は発生しないが、業務委託費には消費税が発生する

給与としてもらっていたものを、法人を作って業務委託費としてもらうようにすると、消費税が発生してしまう。

課税法人

2年前の課税所得が1000万円以上

参考;2023年10月からインボイス制度が開始。課税所得年間1000万円未満の免税事業者でも、2023年3月までに「「適格請求書発行事業者」の登録申請」を行い、2023年10月1日から「消費税課税事業者」になって、消費税を納める必要がある(そうしないと、取引先から取引を取りやめにされる危険性が高い。)。

https://biz.moneyforward.com/invoice/basic/48071/

2021年10月4日

インボイス制度とは?2023年導入までに消費税免税事業者がとるべき対応をわかりやすく解説

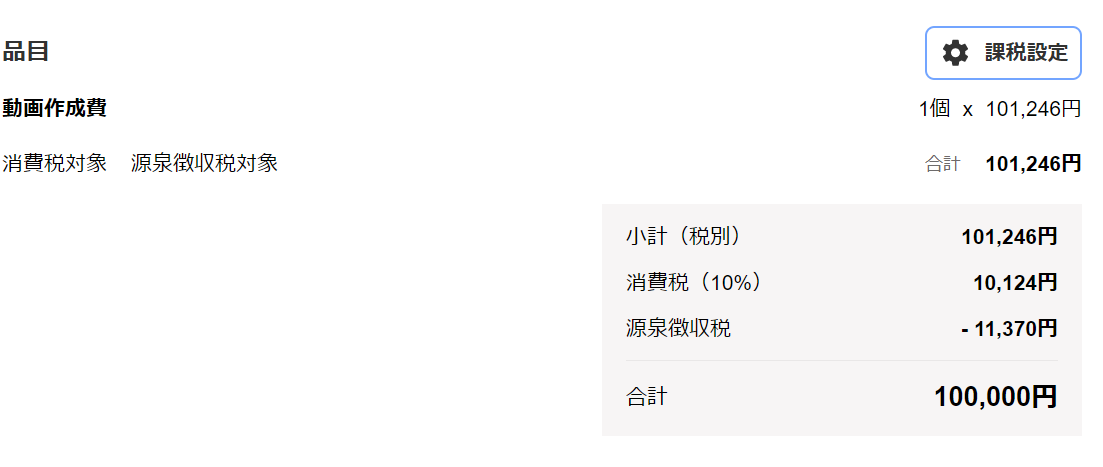

法人Aが個人Bへ動画作成を依頼した場合の手続きの流れ

法人Aから個人Bへ動画作成費の支払いを行うとき

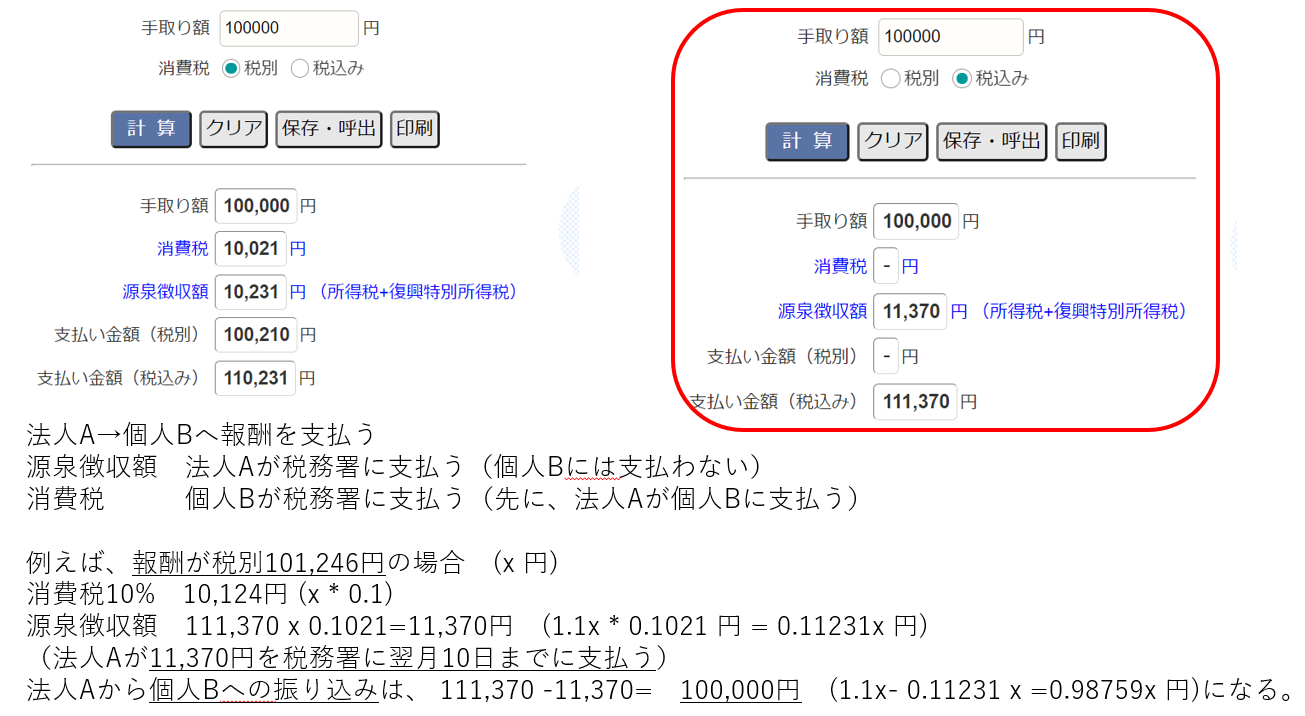

- 法人Aから個人Bに、発注書を送る(例:税別101,246円とする、消費税10% 10,124円。本来なら税込み111,370円)

- 個人Bから、請求書(見積、納品、請求書)をもらう

- 法人Aは手取り金額(例:100,000円)を個人Bの銀行口座に振り込む(源泉徴収税分(例:11,370円)は引いておく)

- 法人Aは、このときの振込を、会計ソフトに入力(自動で反映されてチェック・修正する場合もある)。

- 法人Aから個人Bに、「支払通知書」を送る(義務ではない)

- 銀行振込の翌月10日までに、法人Aは、税務署に、源泉徴収税分(例:11,370円)を納税する。(絶対!1日でも遅れると延滞税などあり!)

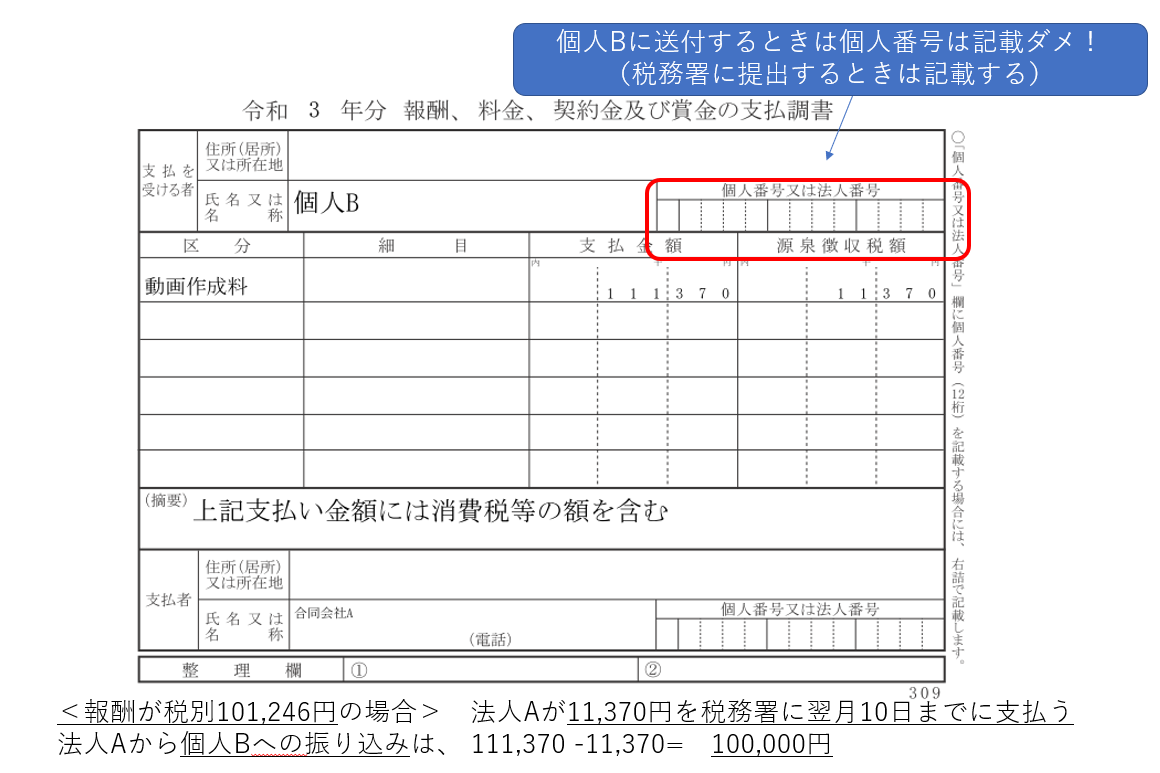

- 法人Aは、支払調書(1月1日から12月31日までの合計、個人Bのマイナンバー必要)を、翌年1月末日までに税務署に提出する(義務)(同時にマイナンバー記載無しの支払調書を個人Bに送ると丁寧)

見出し

https://isoya-cpa.jp/blog/withholding-tax/

動画をHPに掲載するための報酬は源泉所得税の対象になるのか

2020.7.8

→ 動画作成に対する報酬には、源泉徴収が必要とのこと。

https://loki-tax.com/withholding-tax-treatment-of-video-editing-for-self-employed/

フリーランスへ支払う動画編集に係る源泉徴収の取扱い

2021.9.24

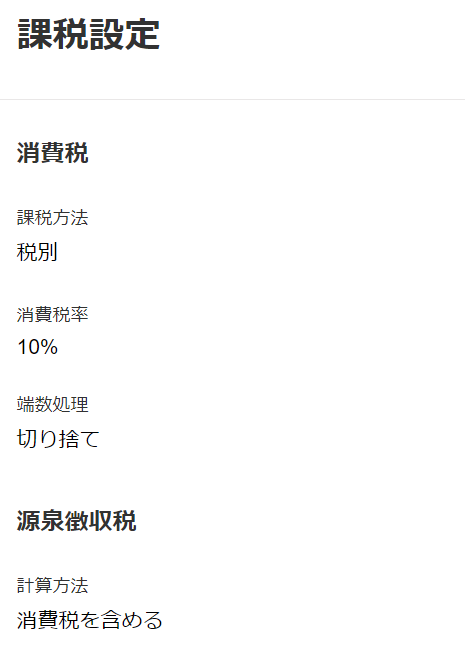

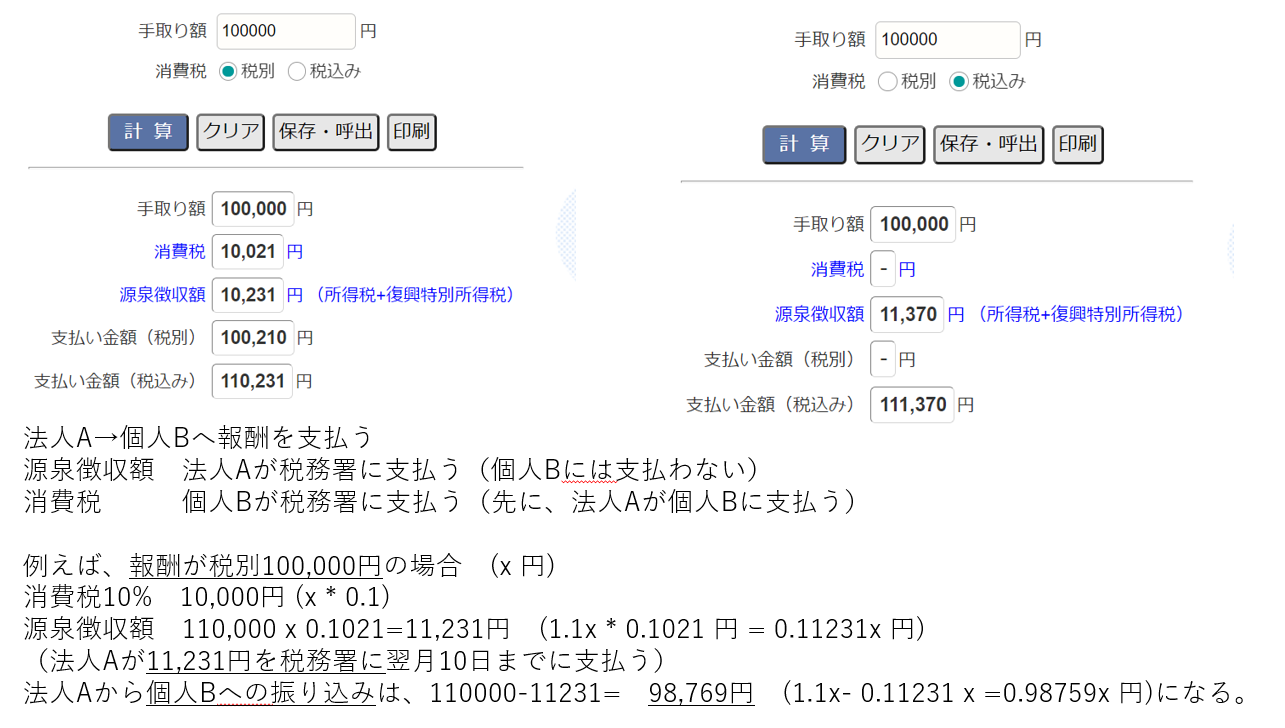

→源泉徴収すべき金額は、基本的には、支払金額(消費税込)に10.21%(所得税10%+復興特別所得税0.21%)を乗じた金額

源泉徴収した税額は、基本的に、給与等を支払った月の翌月10日までに納付する

https://biz.moneyforward.com/invoice/howto/2070/

2021年7月21日

映像制作クリエイターの請求書の書き方

https://funusual.co.jp/account/

【知っておきたい勘定科目】動画制作費用にかかる会計処理の解説

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6929.htm

No.6929 消費税等と源泉所得税及び復興特別所得税

https://keisan.casio.jp/exec/system/1533629546

源泉徴収税を手取額から逆算

例:動画作成費(税別) 100,000円

消費税10% 10,000円

支払金額(消費税込) 110,000円

源泉徴収額 110,000 x 0.1021 = 11,231円 (法人Aが11,231円を税務署に翌月10日までに支払う)

法人Aから個人Bへの振り込みは、110000-11231= 98,769円

源泉所得税

報酬の源泉所得税の場合

源泉徴収した翌月の10日までに

所轄の税務署に納付する

e-Taxを用いる

https://dma-office.jp/2020/08/17/gensenzeinoufu/

【源泉所得税の納付方法】ネットバンクまたはクレカで払うのが便利!

2020年12月28日

支払調書

支払調書とは法人や個人に対し「誰に、どんな内容で年間いくら支払ったか」を税務署に報告するための書類。1年に1回。

支払のたびに通知するのは、支払通知書(作成義務はないが、作成したら、法人は7年間保管義務あり。)。

法人Aが個人Bに報酬を支払った場合、

- 法人Aは、報酬等を支払った翌年1月31日までに税務署に「支払調書」を提出する義務がある。

- 法人Aが、支払先(個人B)に支払調書を発行する場合、1月から12月までの合計を、翌年1月に送付が望ましい(義務ではない)が、支払先への支払調書にはマイナンバーは記載してはいけない(記載ダメ!)

https://www.smbc-card.com/hojin/magazine/bizi-dora/legal/invoice.jsp

公開日: 2018.03.28

納品書、見積書、請求書、領収書の違いとは?今さら聞けない4つの書類

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100038.htm

[手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)

https://biz.moneyforward.com/accounting/basic/386/

2021年5月24日

支払調書とは?いつ必要?知っておきたい基礎知識をわかりやすく解説

https://biz.moneyforward.com/accounting/basic/12635/

2021年7月9日

正しく理解できていますか?支払調書と源泉徴収票の違いとは

https://www.obc.co.jp/360/list/post77

経理担当者が押さえておきたい、支払調書の書き方・提出の手引き

2021年09月13日

→支払金額の欄には、源泉徴収前の金額を記載する

https://blt-saving.com/post-0102/

→ 支払調書に記載する金額は消費税込み、源泉徴収前の金額を記載する

具体例あり

https://www.freee.co.jp/kb/kb-accounting/todo-for-payment-record/

支払調書作成時の計算方法とひっかかりやすい注意点とは

→ freee会計で、支払調書を作成する方法

https://biz-owner.net/gensen/shiharai-chousho

支払調書とは?個人事業主の支払調書をわかりやすく

更新日 2021年1月04日

支払通知書

https://www.rakurakumeisai.jp/column/invoice/191014.php

【完全版】支払通知書とは?請求書との違いから、発行の義務まで徹底解説

請求書

請求書には源泉徴収額を記載するのが望ましい。(義務ではない)

https://www.pasture.work/news/free-invoice/

2021年7月29日

フリーランス向けの請求書に源泉徴収の記載は必要?

消費税とインボイス制度2023年10月

https://www.zaimupartners.jp/archives/post-5086

2021/11/07

インボイス事業者の公表サイトがOPEN

https://advisors-freee.jp/article/category/cat-big-02/cat-small-03/215/

消費税の課税事業者とは?届出は必要か

最終更新日:2021年09月22日

https://zeimo.jp/article/25194

インボイス制度(方式)とは?概要をわかりやすく解説

2019年11月27日

https://zeimo.jp/article/17756

軽減税率導入によるインボイス制度でどんな影響が出るのか?

2019年10月9日