eLTAXで令和5年度の「固定資産税(償却資産)申告」を提出する

企業は毎年、1月1日時点での償却資産を、1月31日までに資産がある市区町村に報告しなければなりません。目的は

固定資産税の納付のため

です。(決算のときの確定申告のときの減価償却とは計算方法が異なります。詳細は後述。)

- 償却資産とは、土地及び家屋以外の事業用に供することができる資産で、その減価償却額または減価償却費が法人税法の損金に算入されるもの。

- 法人も、不動産などを所有していると、固定資産税などの支払い義務が生じる。

- 加えて、事業を行ううえで必要な資産に対しても、いわゆる「償却資産税」を支払う必要がある。

前回は、eLTAXで令和4年分の「給与支払い報告書」を提出しました。

今回も、上記とほとんど同様の操作で行います。マニュアルを見ながら、そのままやっていきます。

- 1. 開発環境

- 2. 前準備 freee会計の「固定資産台帳」に固定資産を登録しておく

- 3. 少額の減価償却資産の取り扱い

- 4. eLTAXでやってみる

- 5. 提出先の追加

- 6. 今度こそ申請

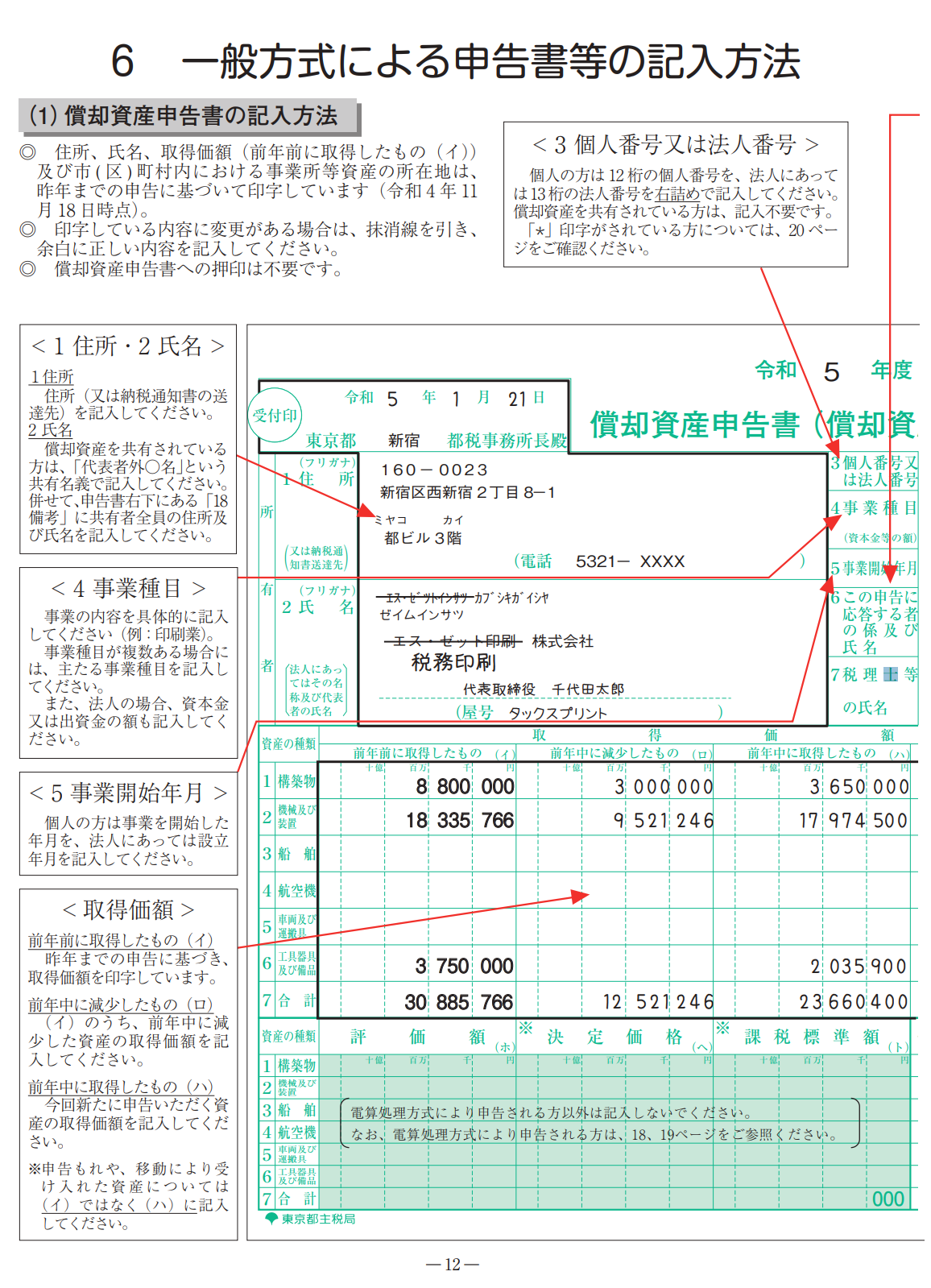

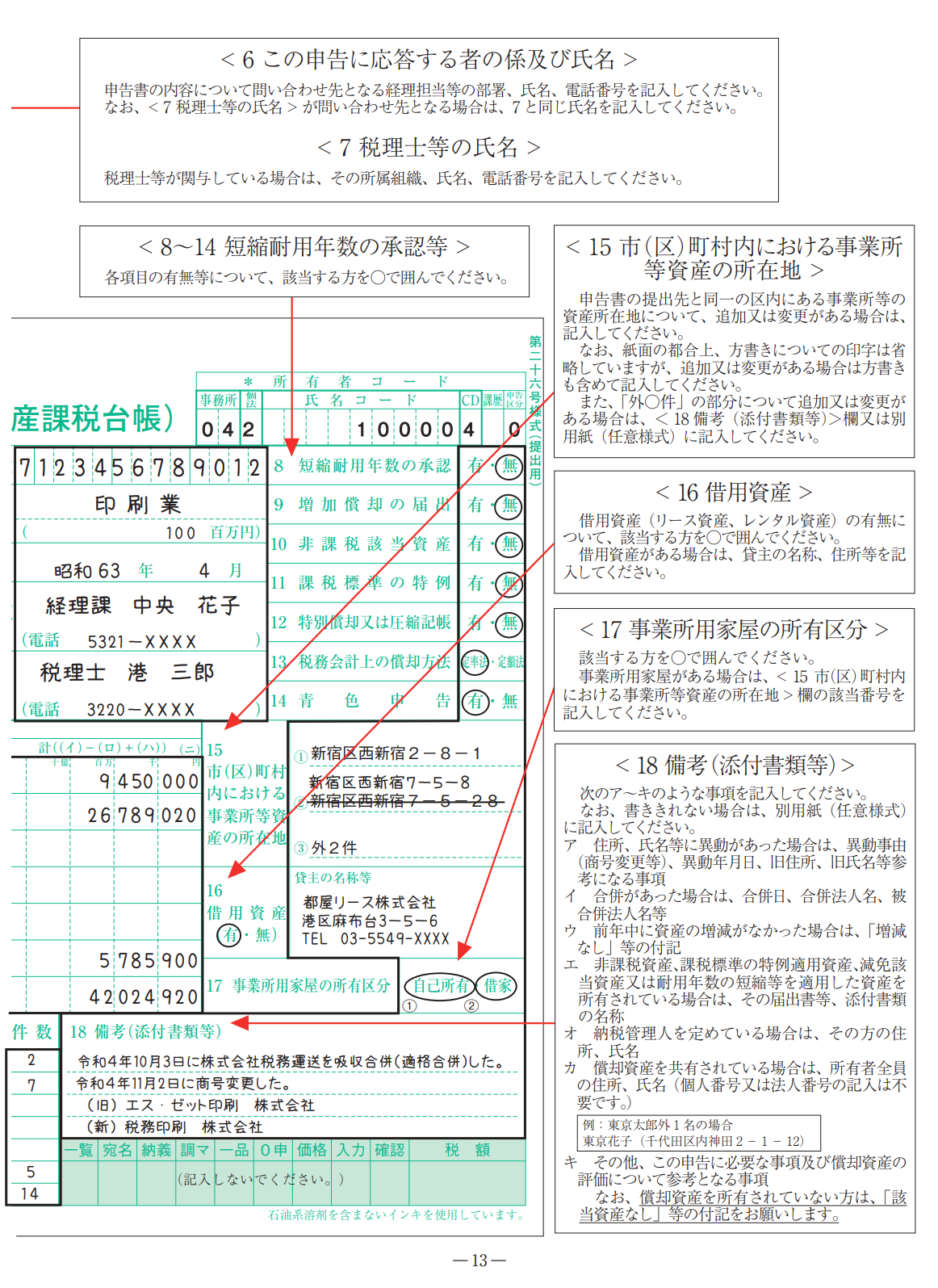

- 7. 「償却資産申告書」の書き方のマニュアル

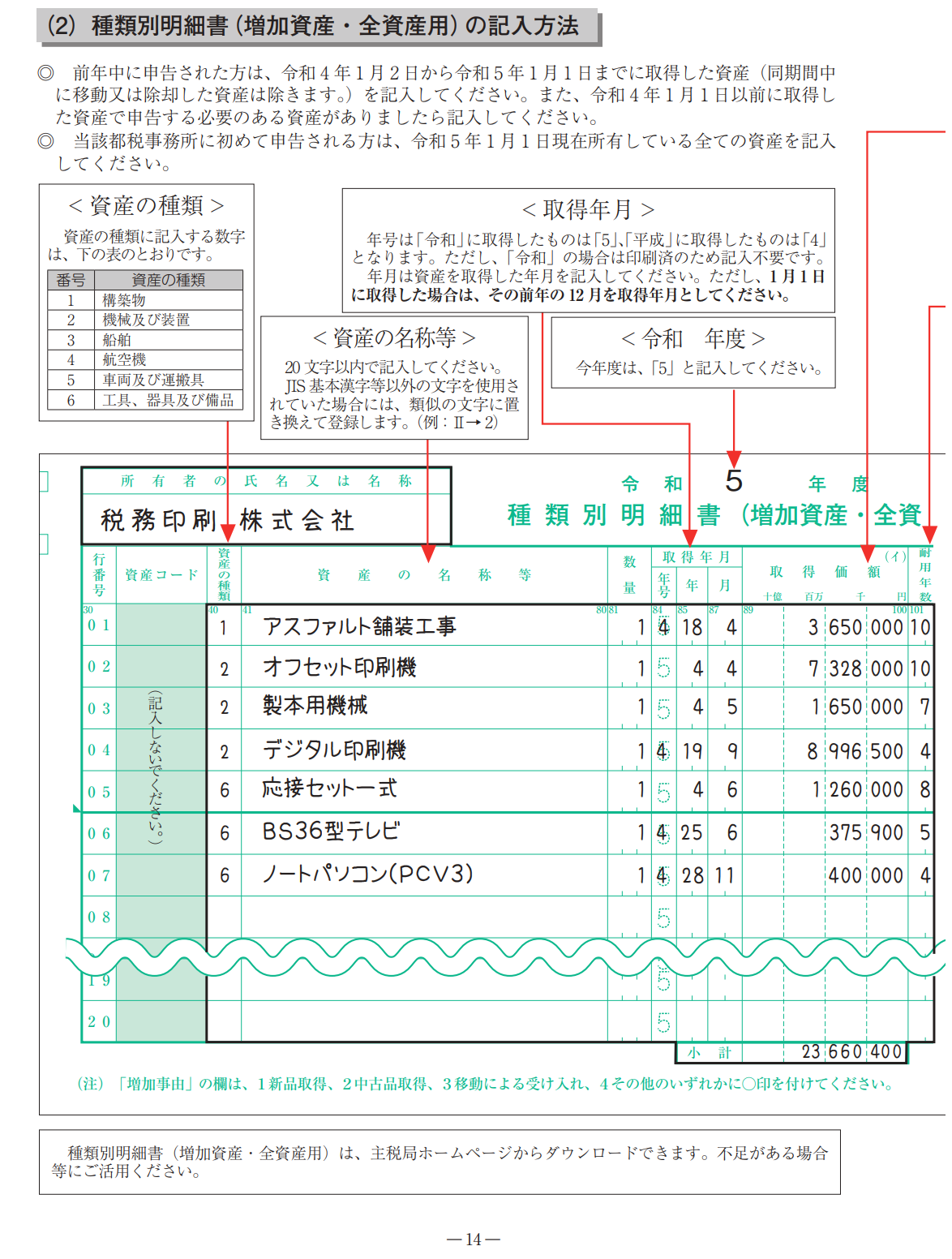

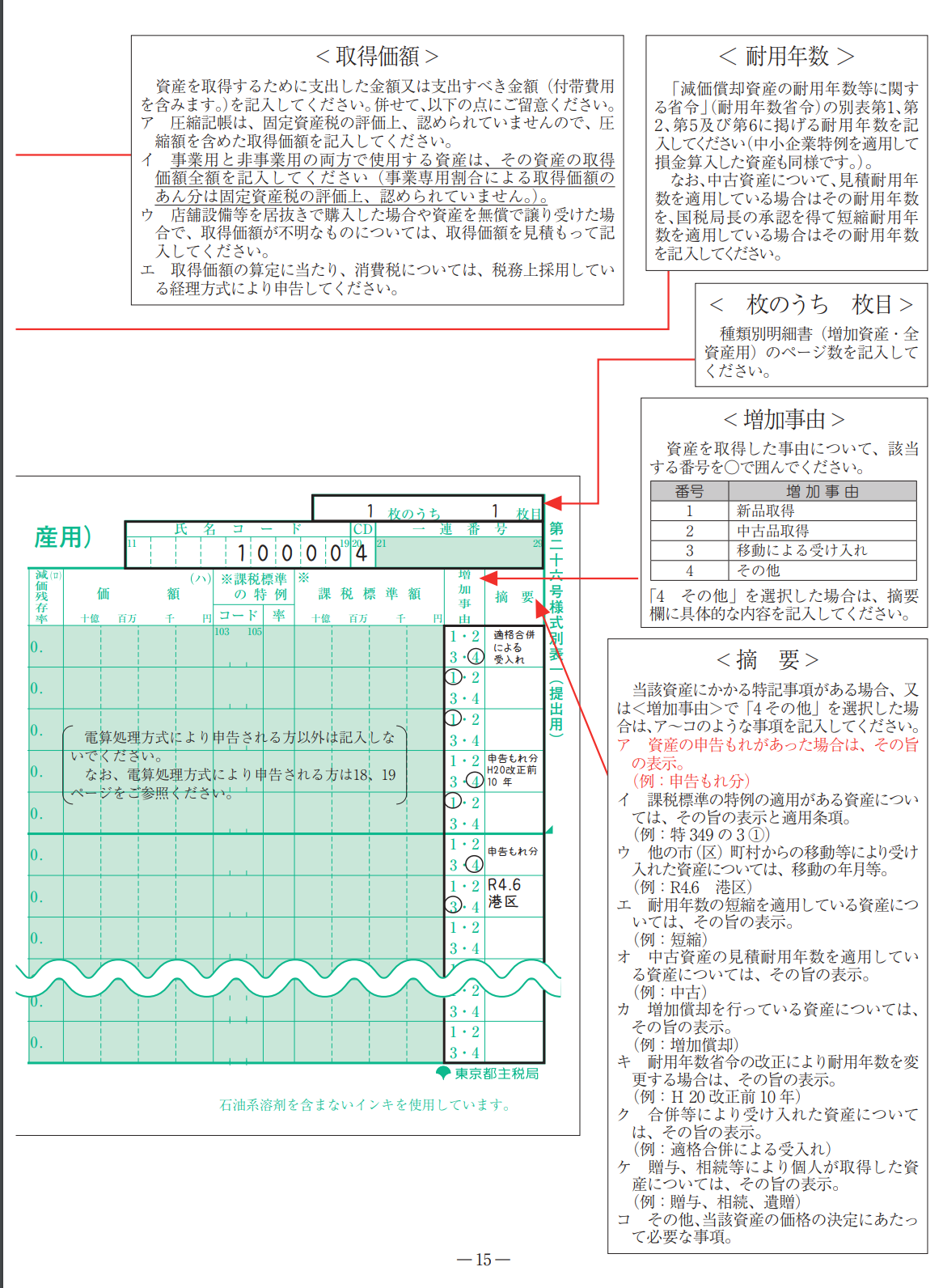

- 8. 「種類別明細書」の書き方のマニュアル

- 9. 税額などの算出方法のマニュアル(計算例あり)

- 10. 3個の資産の「減価率」「令和5年度評価額」「課税標準額」を実際に計算してみる

- 11. 「確定申告」と「固定資産税(償却資産)申告」では減価償却の方法が異なる

- 12. 「償却資産申告書」を記載する

- 13. 途中保存したデータを再開する場合は、「申告データの照会・編集」から行う

- 14. 参考リンク

開発環境

Windows10 Pro

PCdesk(eLTAX ダウンロード版)

PCdesk 初期登録済み

マイナンバーカード

カードリーダー

マイナンバーカードの署名用暗証番号

freee会計(ミニマムプラン)年間23,760円

社長(代表社員)1人の合同会社 2期目前準備 freee会計の「固定資産台帳」に固定資産を登録しておく

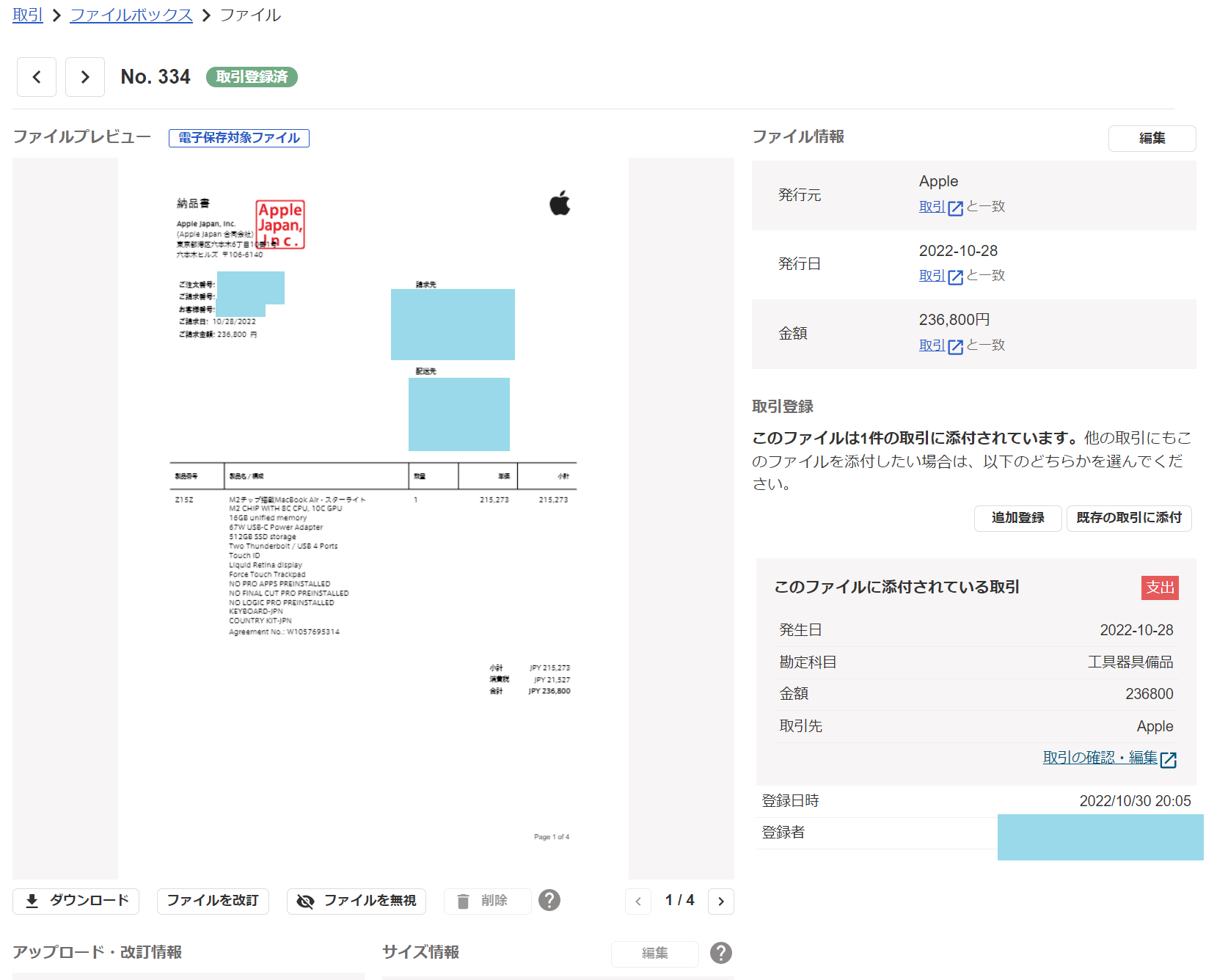

freee会計では、取引記載時点では、自動的に固定資産台帳に登録する機能は無さそうです。なので、私の場合は、以下のような流れになります。例えば、2022/10/28にMacBook Airを236,800円で購入した場合、

- 領収書(and/or 請求書)をfreee会計の「ファイルボックス」に入れる

- ファイルボックスの領収書の画面で、取引を登録する。10万円以上なので、仕訳は「工具器具備品」。なお、10万円以下の場合は、「消耗品」

- 「決算報告」>「固定資産台帳」で、「+固定資産を登録」をクリックして、資産を登録。

- 資産の名前:M2 MacBook Air

- 取得日:2022/10/28

- 取得価額:236,800円

- 勘定科目:工具器具備品

- 数量:1個

- 償却方法:小額償却

なお、私の場合、2023/1/1時点での固定資産台帳は、以下の通りでした。

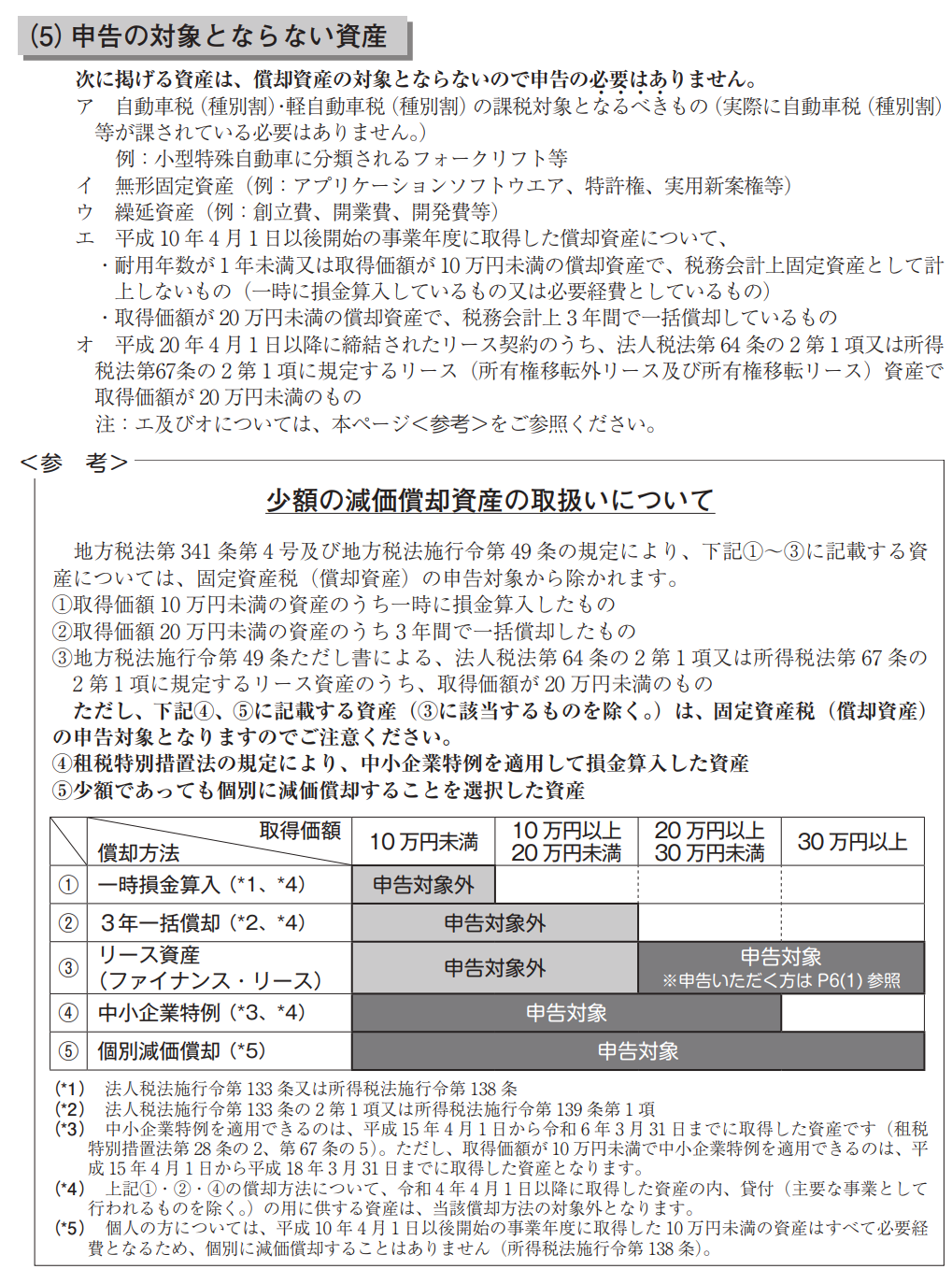

少額の減価償却資産の取り扱い

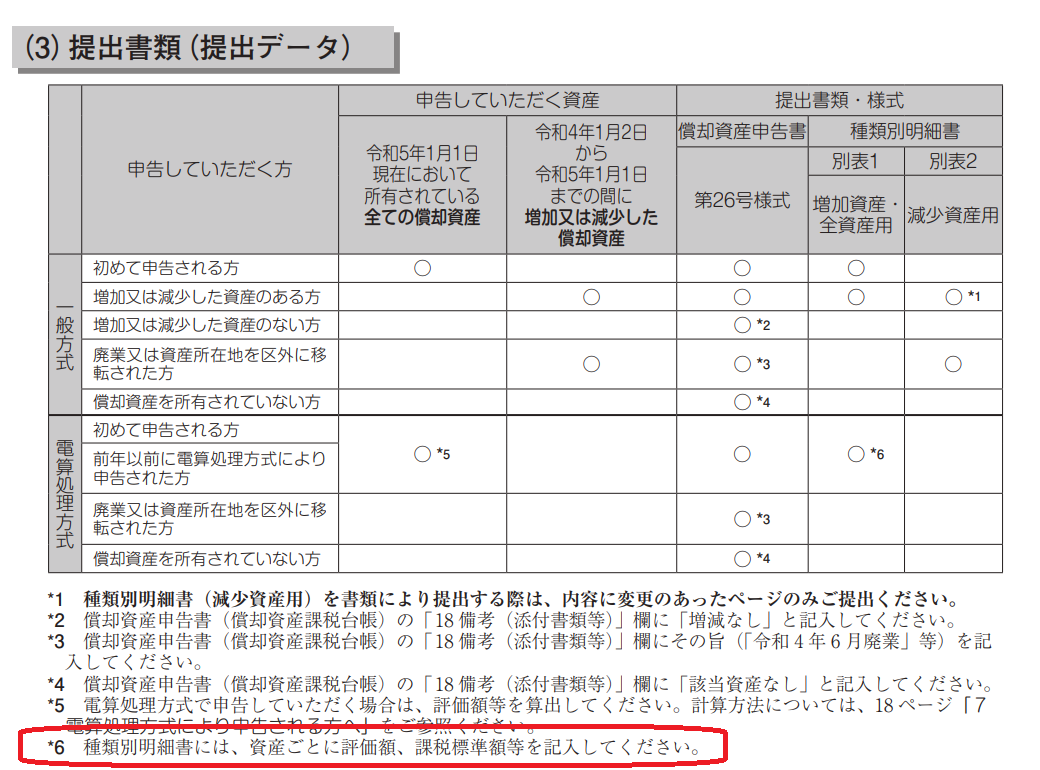

https://www.tax.metro.tokyo.lg.jp/shisan/files/R5_shinkokutebiki.pdf の7ページ目に記載があります。

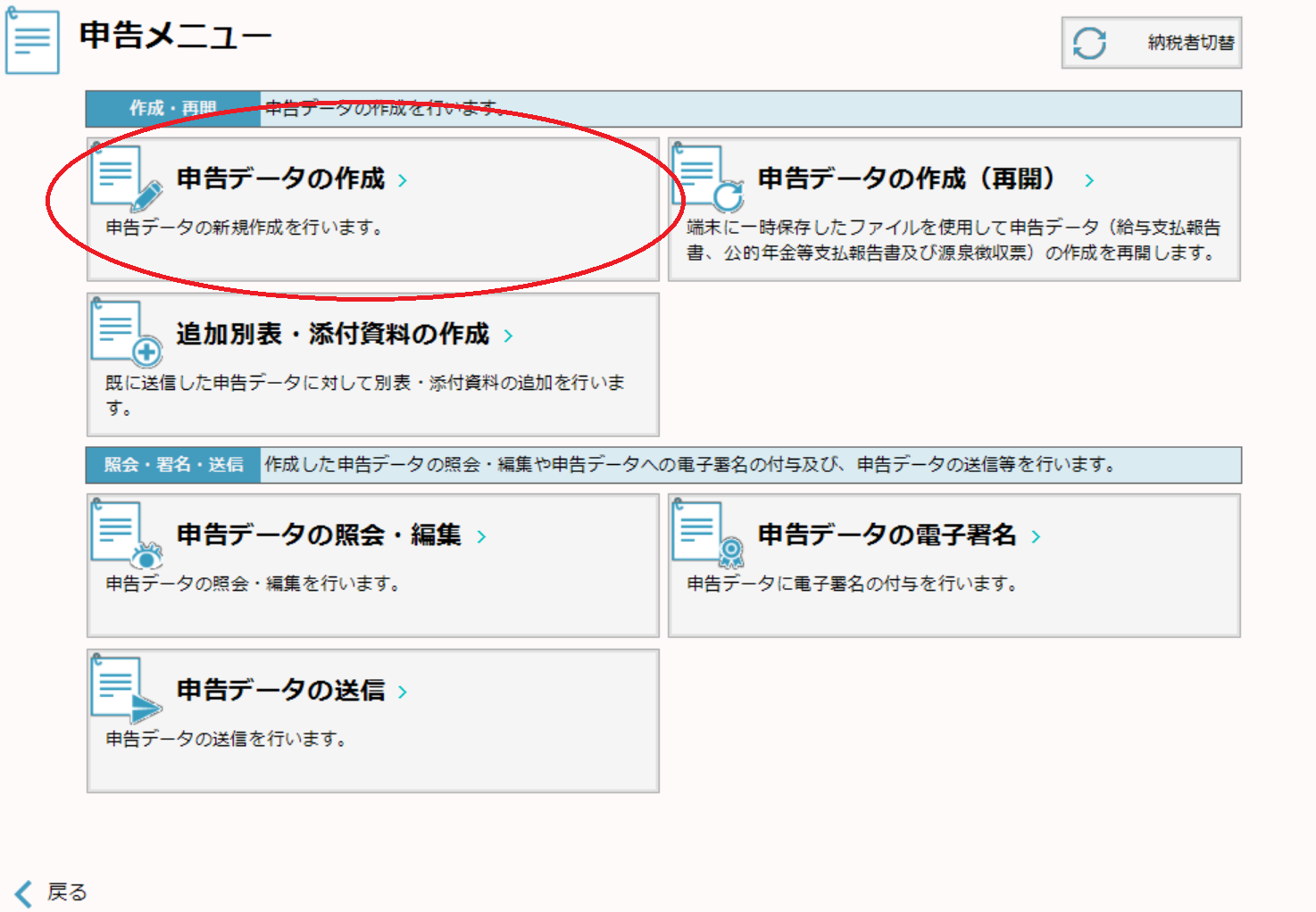

eLTAXでやってみる

PC deskを起動して、メインメニュー > 申告に関する手続き > 申告データの作成

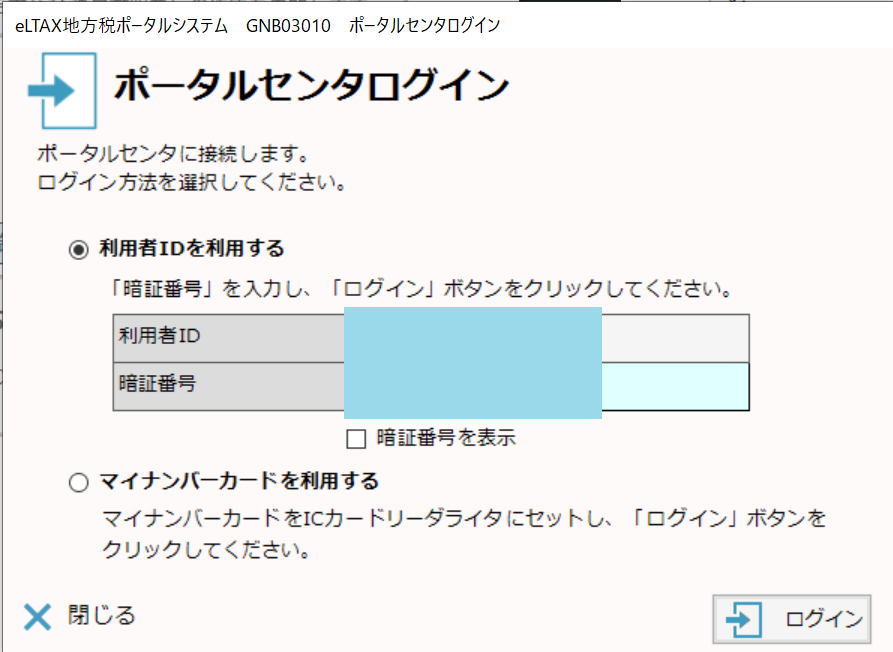

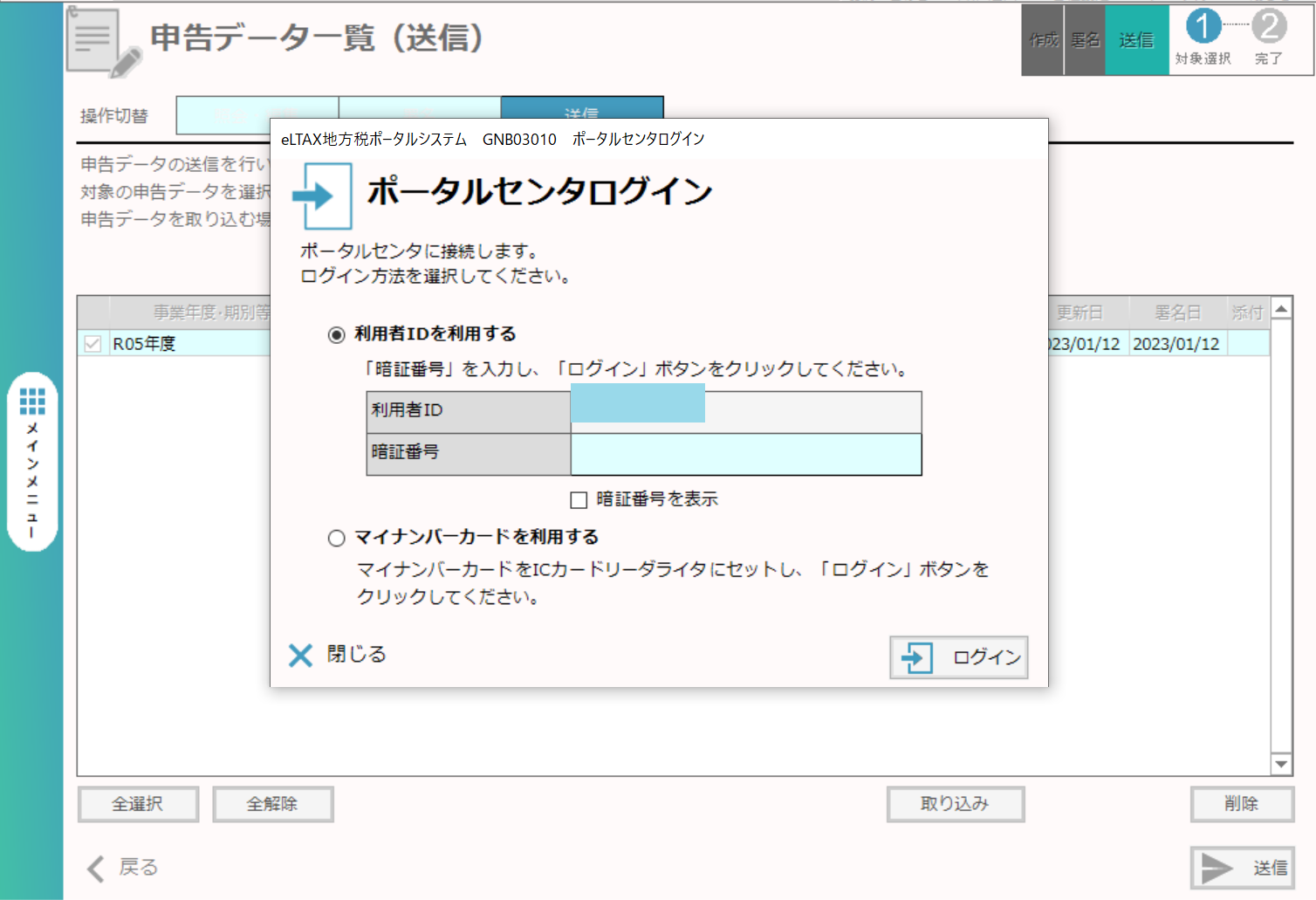

eLTAXのIDとパスワードを入力

次の画面で、次へ をクリックすると、以下のような画面であり、「固定資産税(償却資産)」を選択できません。

提出先の追加

これが非常に分かりにくいです。

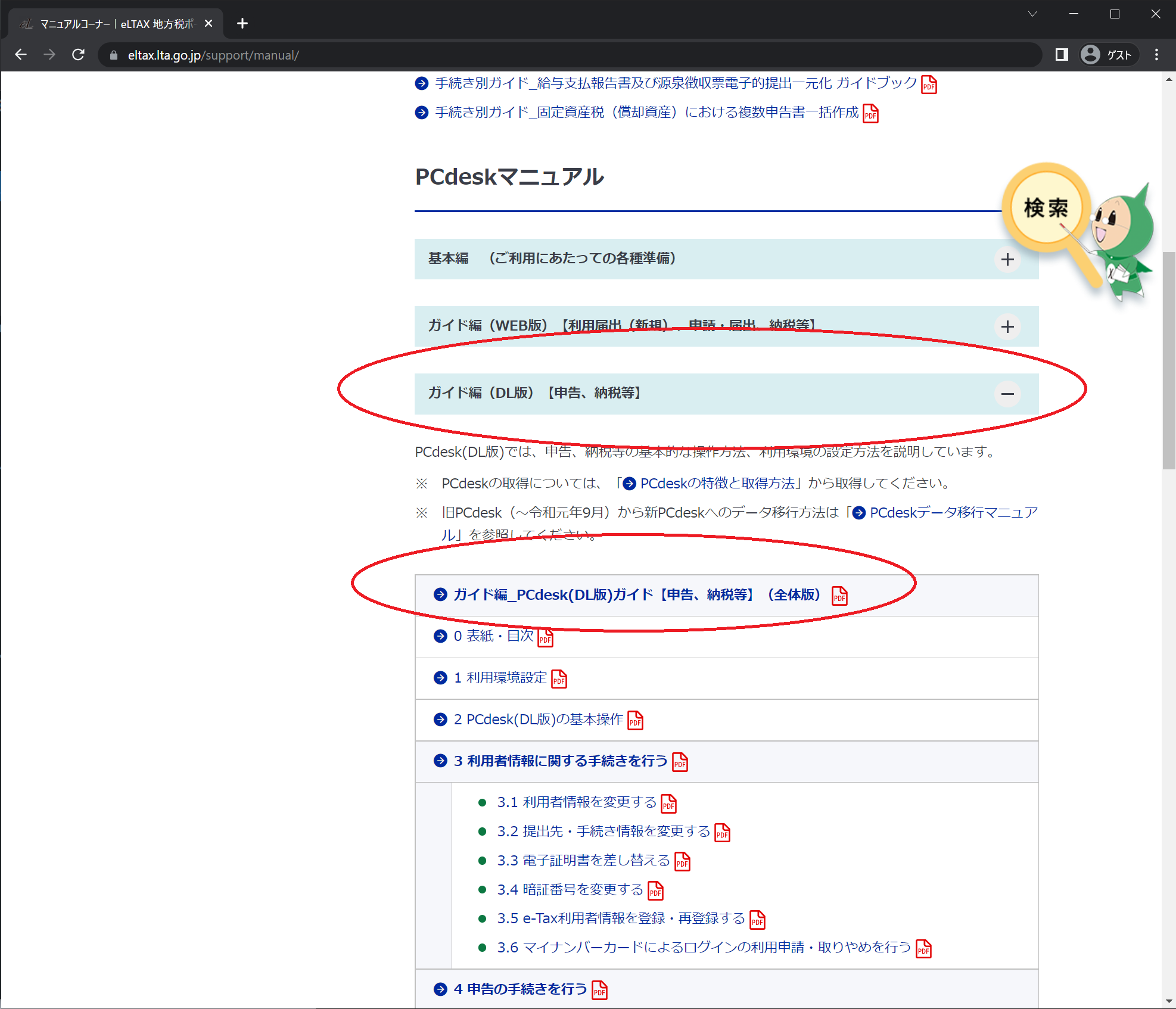

https://www.eltax.lta.go.jp/support/manual/ の、「PCdesk(DL 版)ガイド【申告、納税等】のマニュアルに従ってやります。

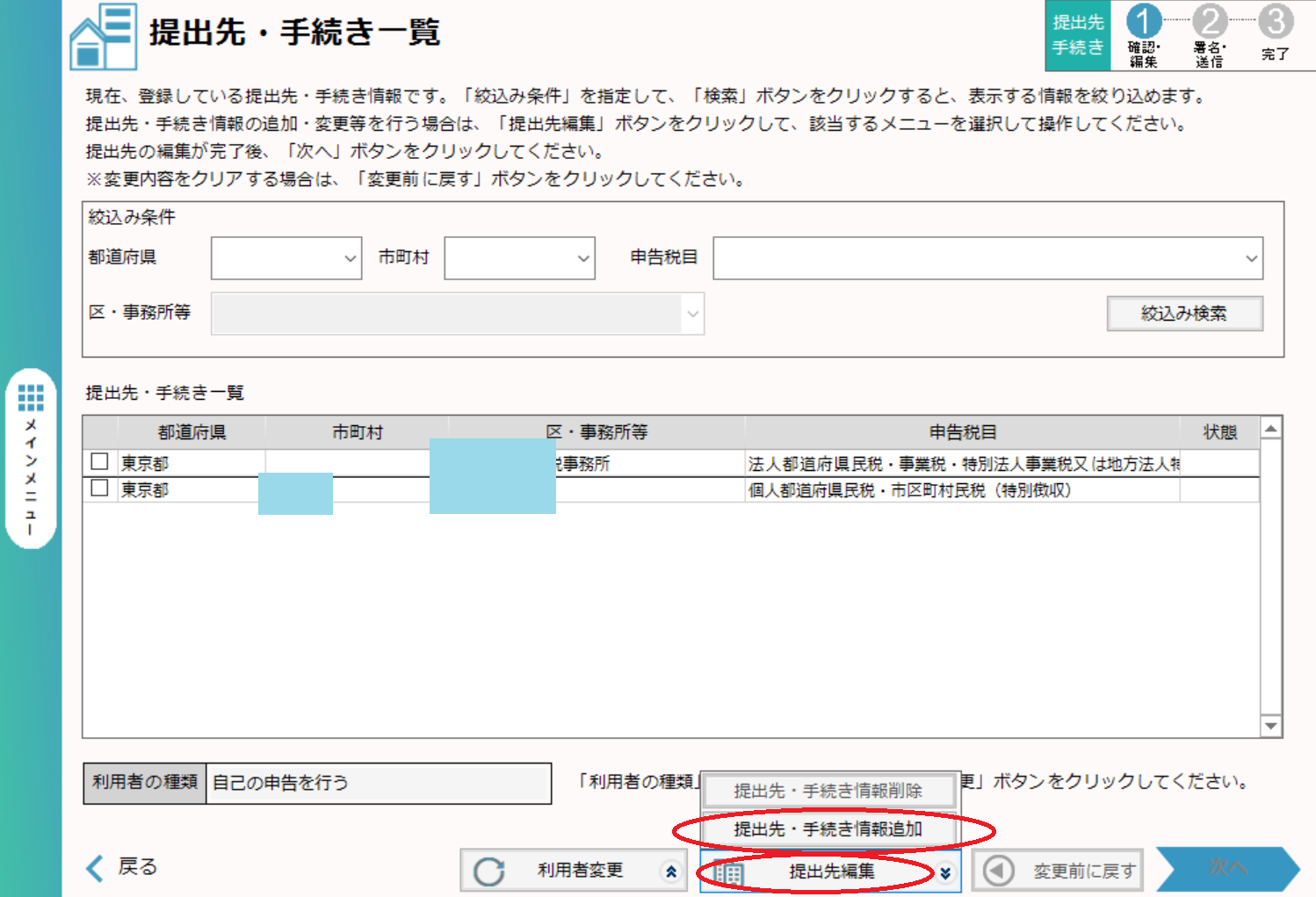

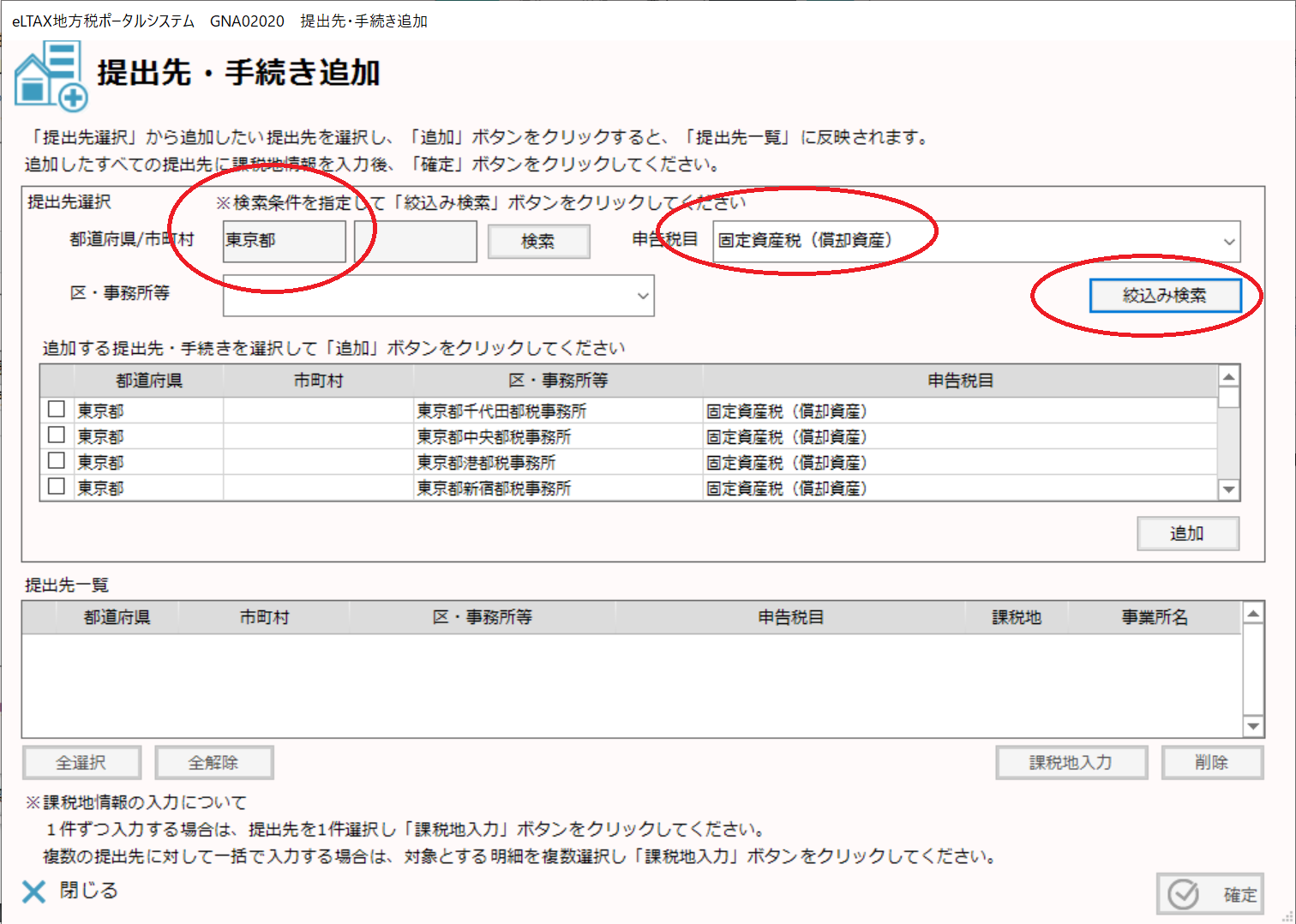

そこで、「メインメニュー」に戻り、 利用者情報に関する手続き > 提出先・手続き変更 の順にクリックしていき、以下の画面で、 下の方の「提出先編集」>「提出先・手続き情報追加」の順にクリック

ここでかなり悩みましたが、1時間かかって解決しました。とほほ。。。

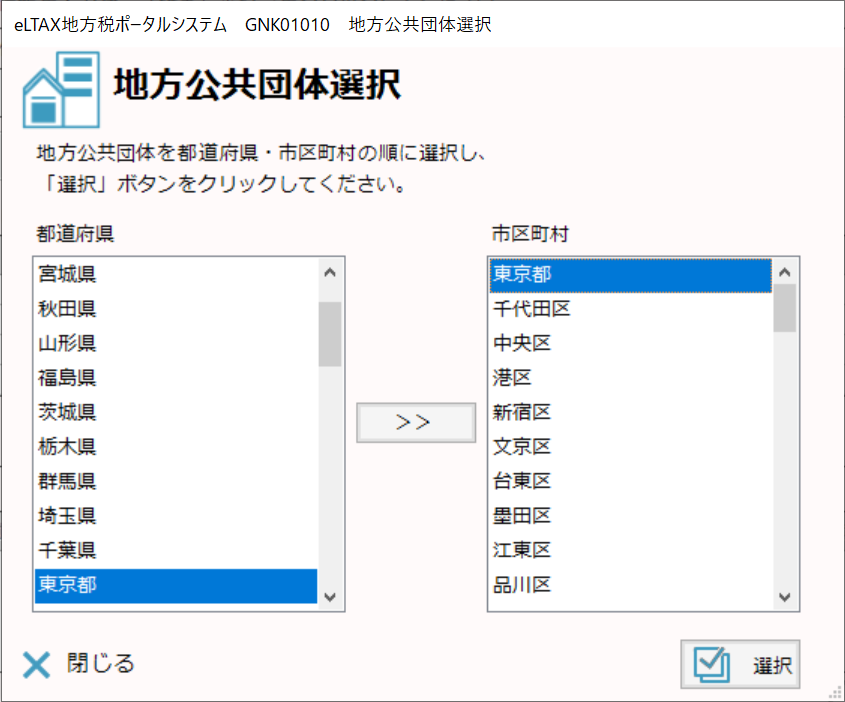

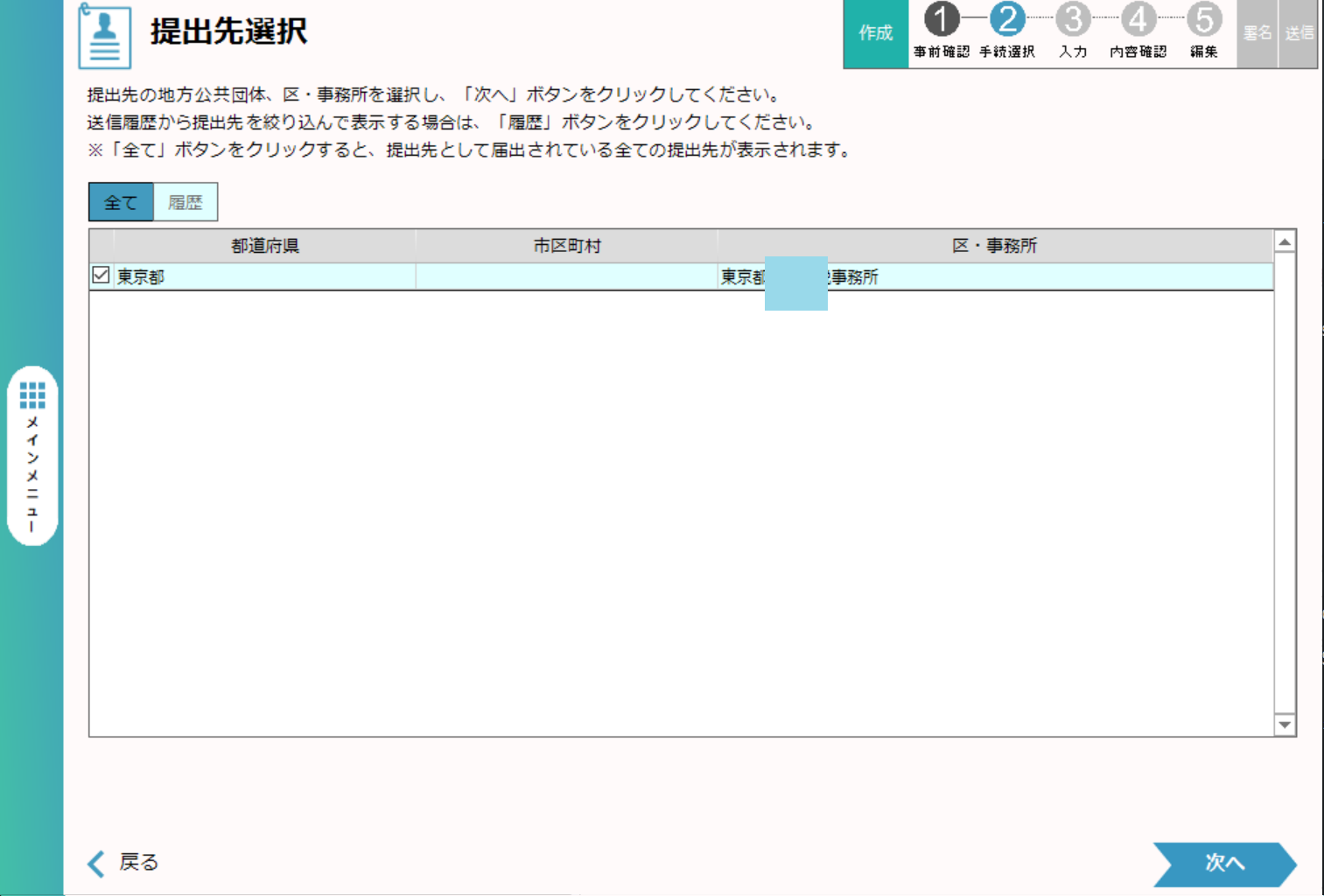

都道府県のところで、「東京都」>●●区 まで指定して、申告税目のところで、「固定資産税(償却資産)」とすると、下の欄に1個も出てきません。正しくは、以下のように、都道府県のところを、「東京都」で止めるようでした。

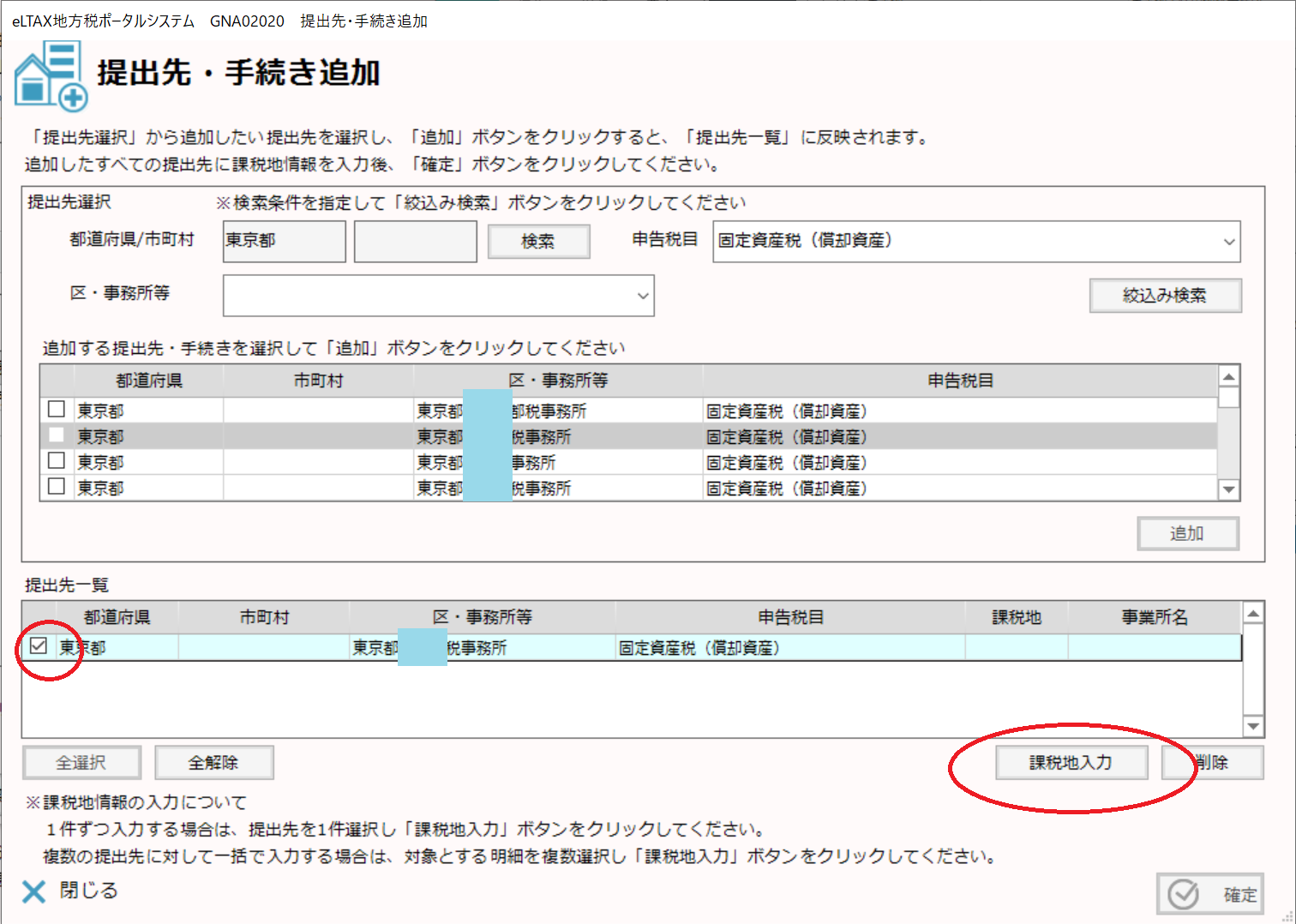

上のチェックボックスをONにして、追加 をクリック。

下に来たら、再度チェックボックスをONにして、「課税地入力」をクリックして、

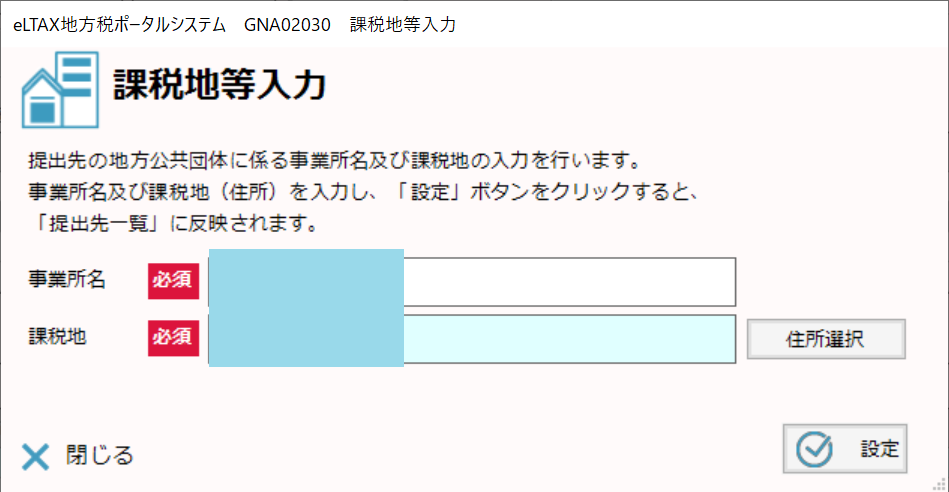

自分の会社名と、課税地を入力して、設定 をクリックし、その次の画面で、確定 をクリックします。

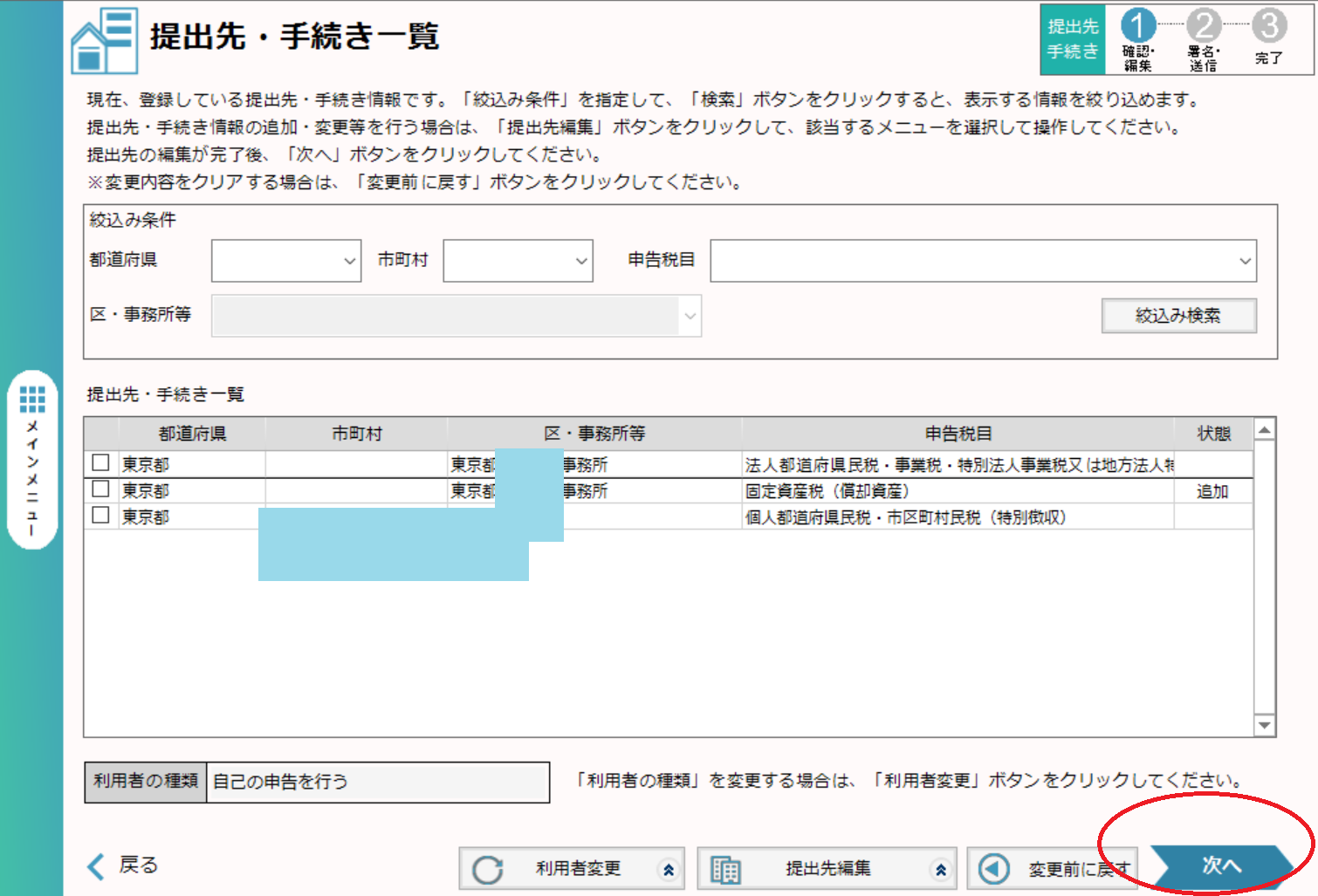

次へ をクリック

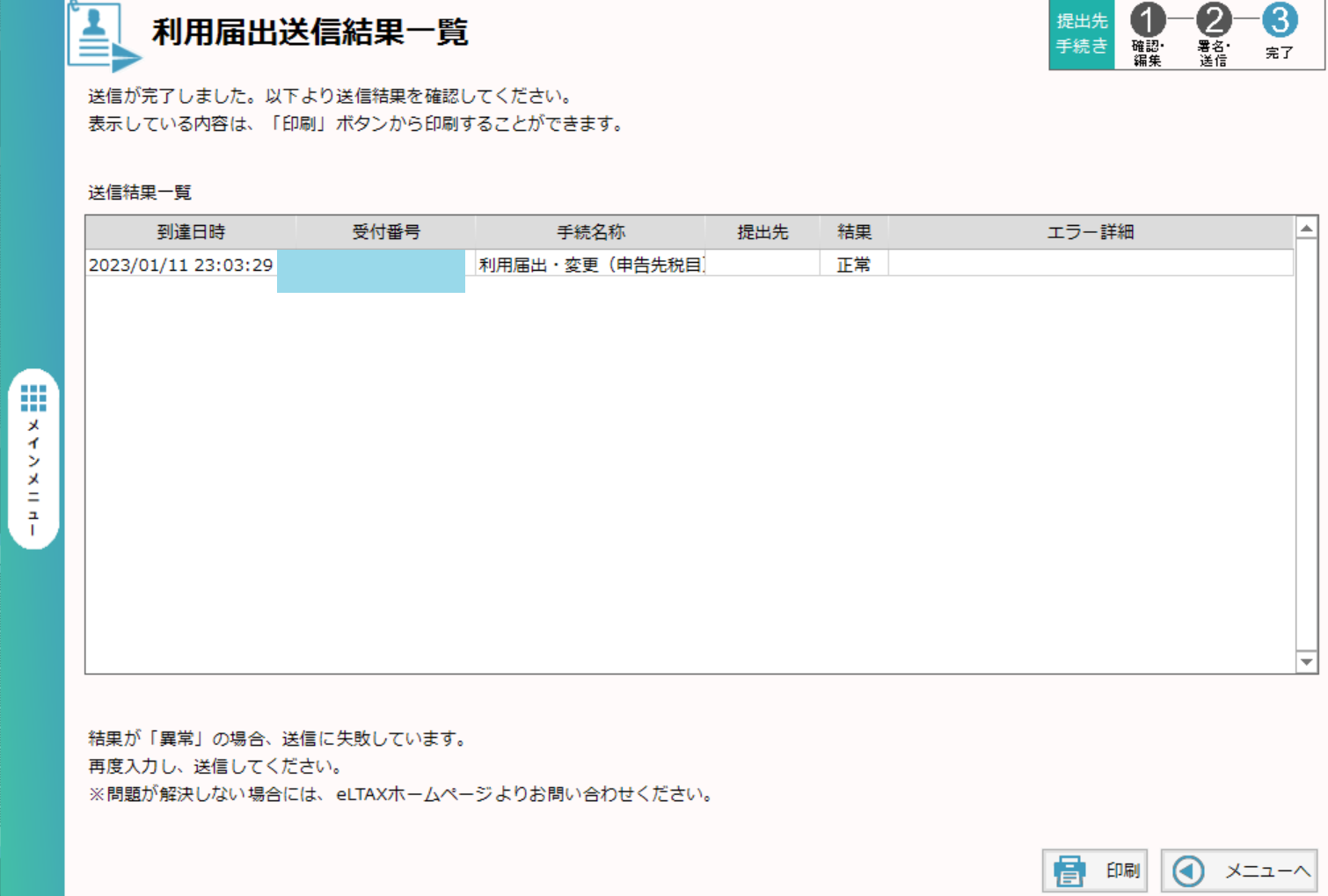

結果が 正常 になっていることを確認し、メニューへ戻ります。

今度こそ申請

メインメニュー > 申告に関する手続き > 申告データの作成

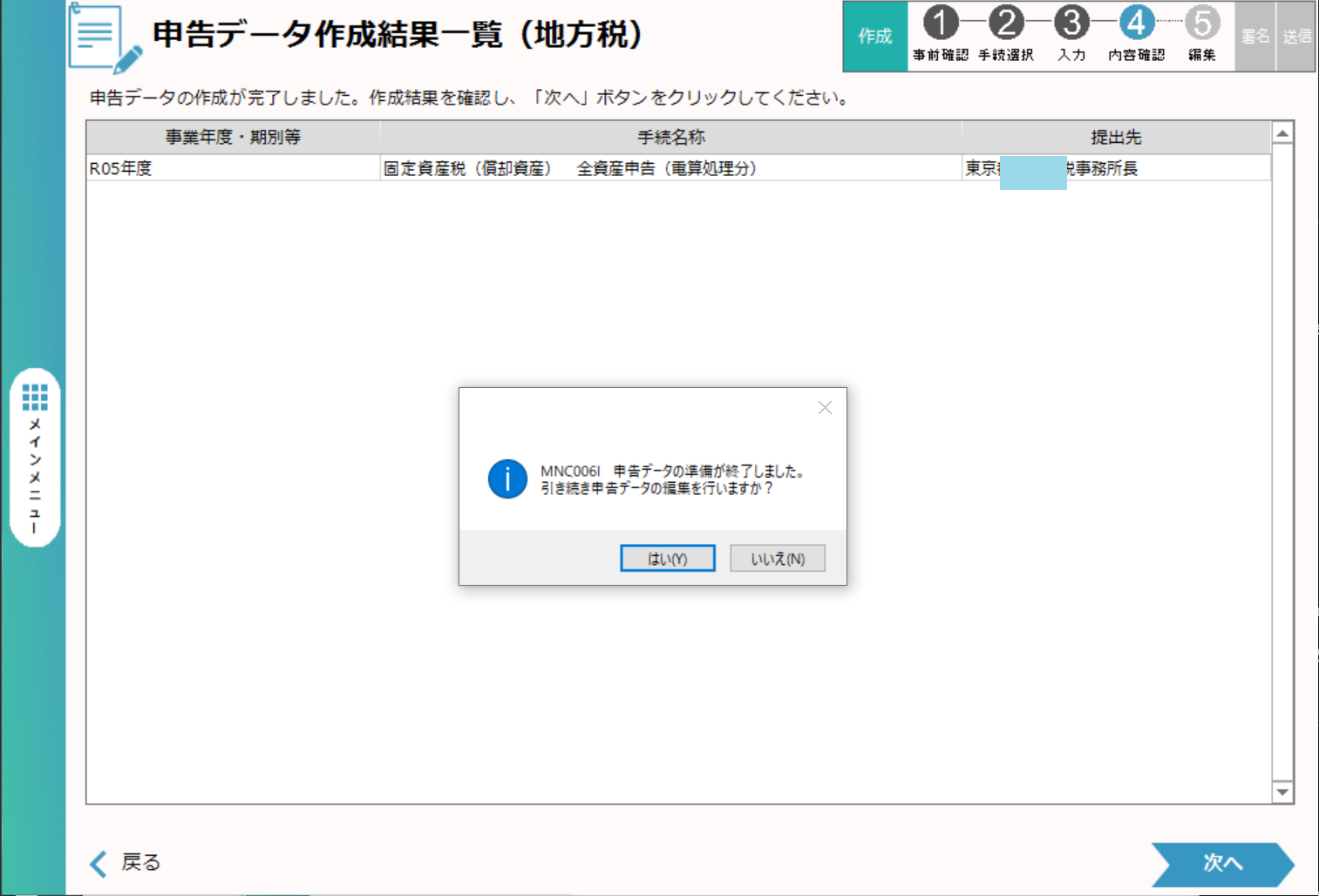

今度は、「固定資産税(償却資産)」がクリックできるようになっていますので、クリック。

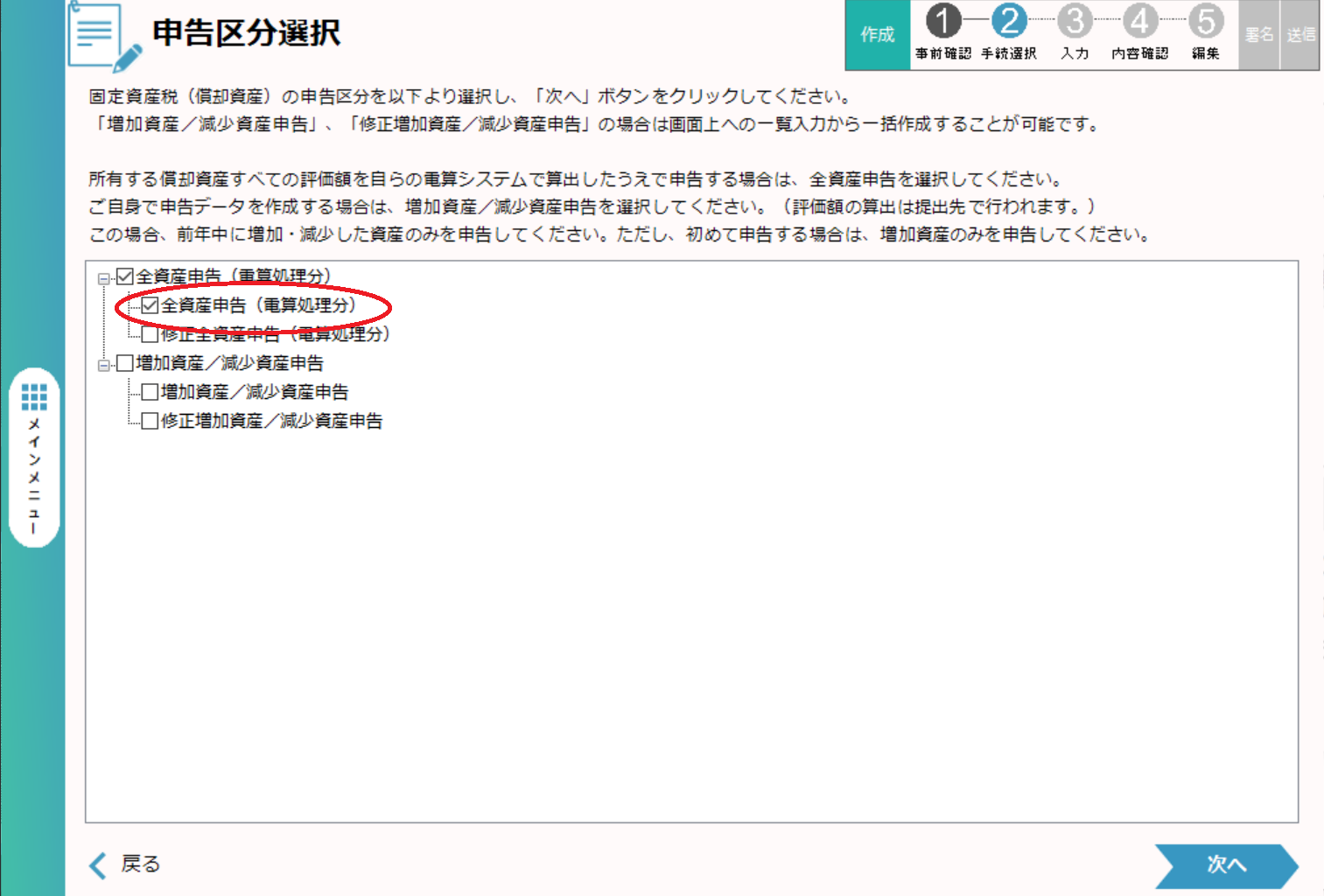

全資産申告(電算処理分)のチェックボックスをONにして、次へ をクリック

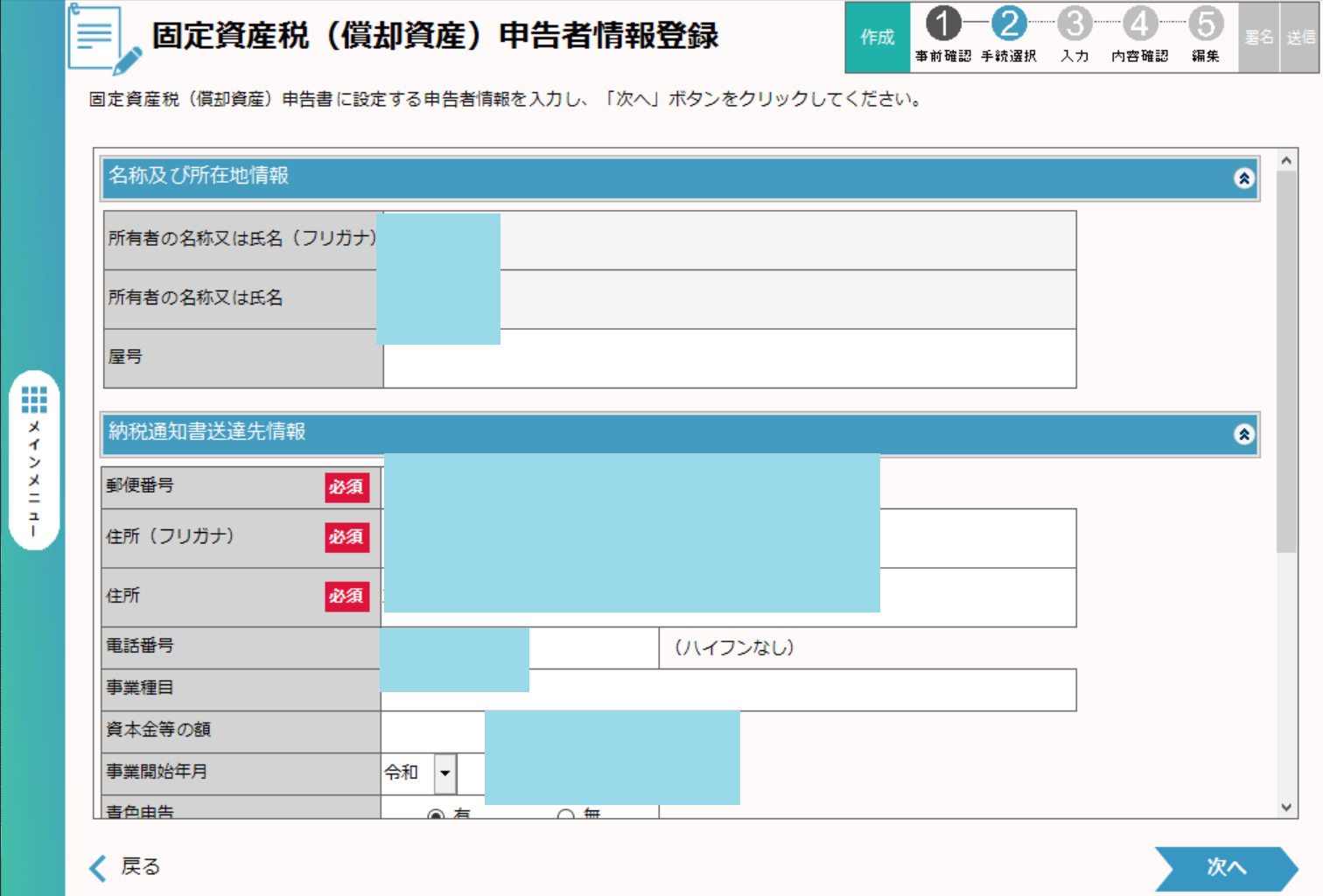

今回は手入力で行きます。

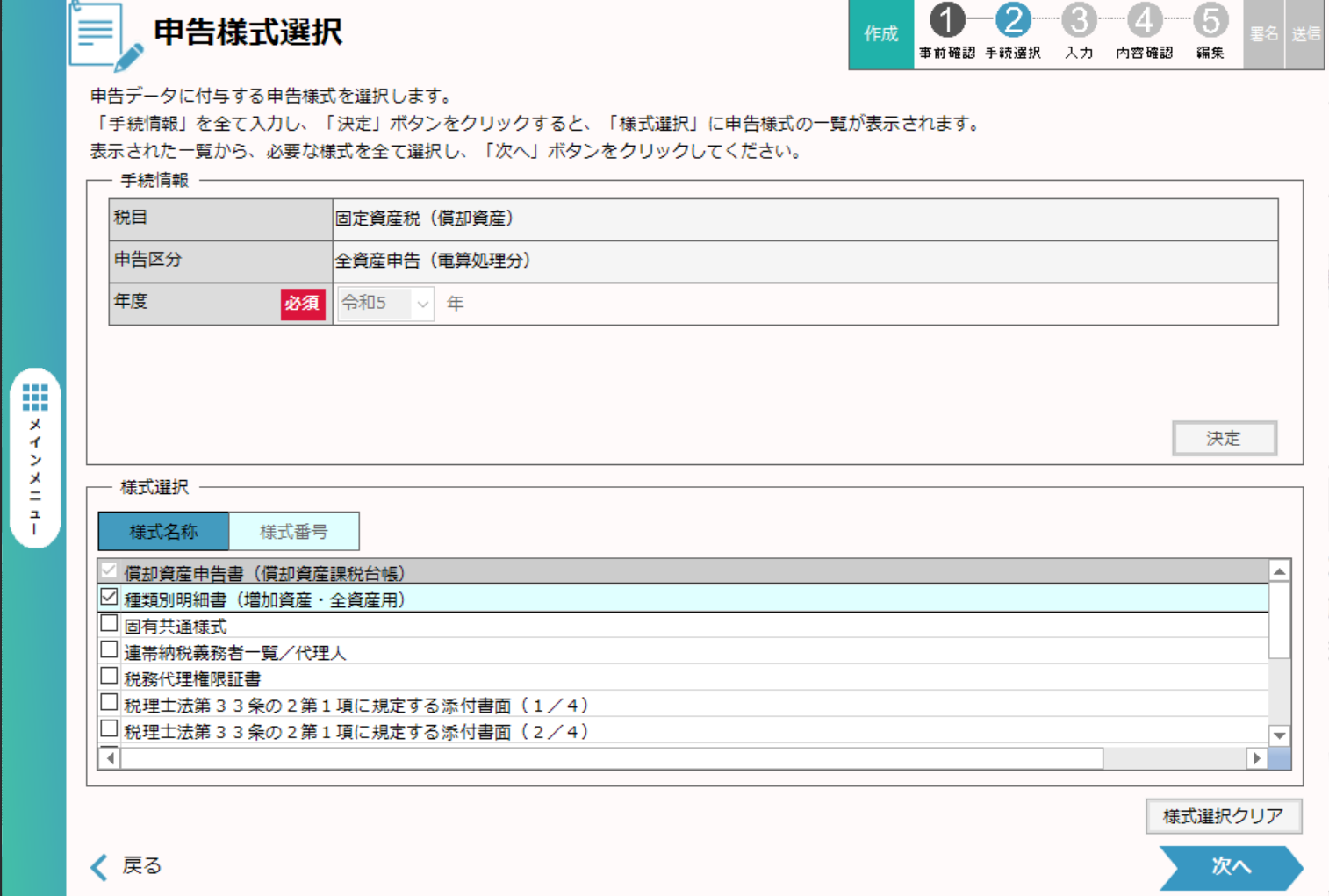

決定 をクリックしたのち、以下のようにチェックボックスをONにして、次へ

次へ とか はい とかクリックしていきます。

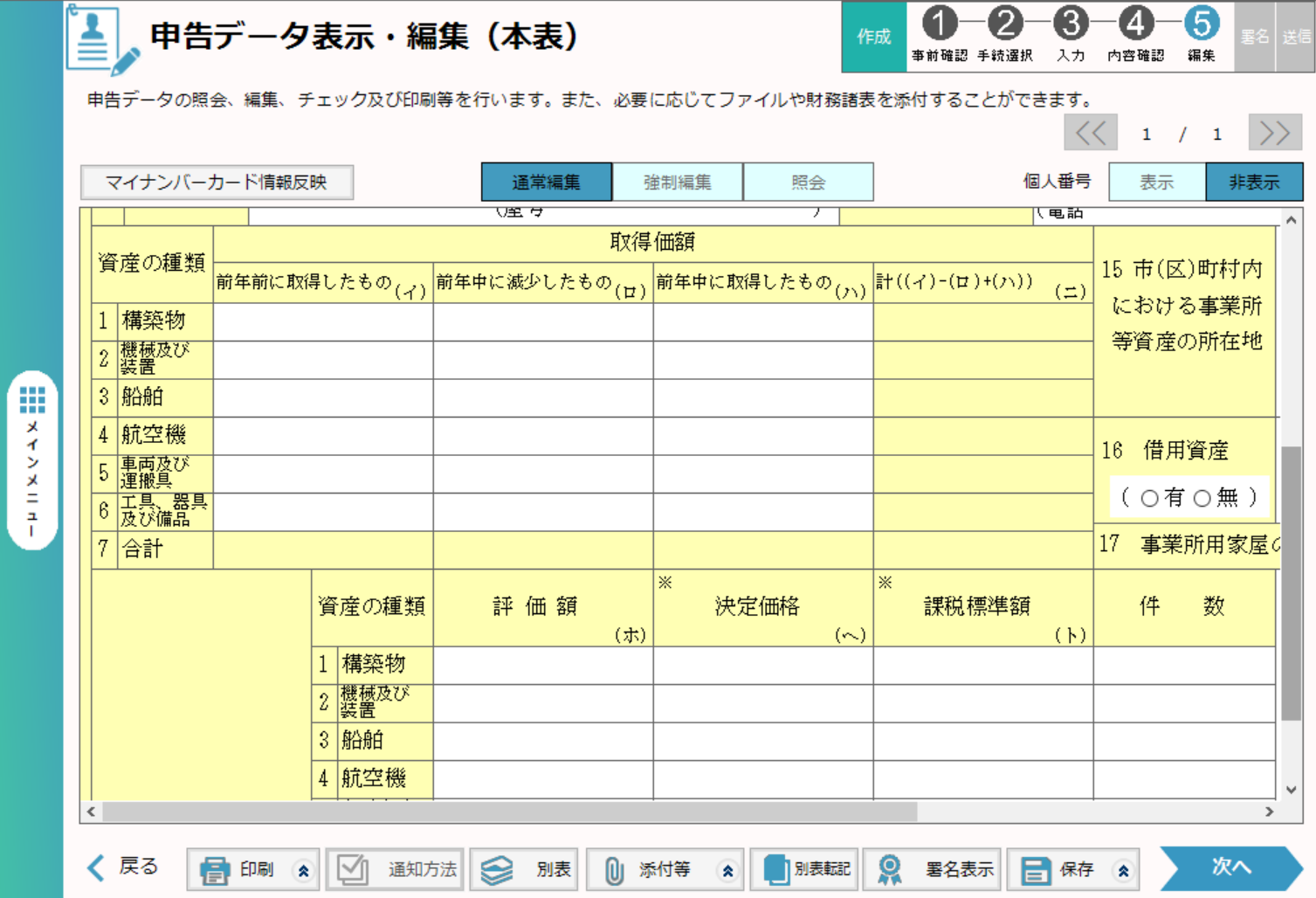

あれ?合計額のようです。

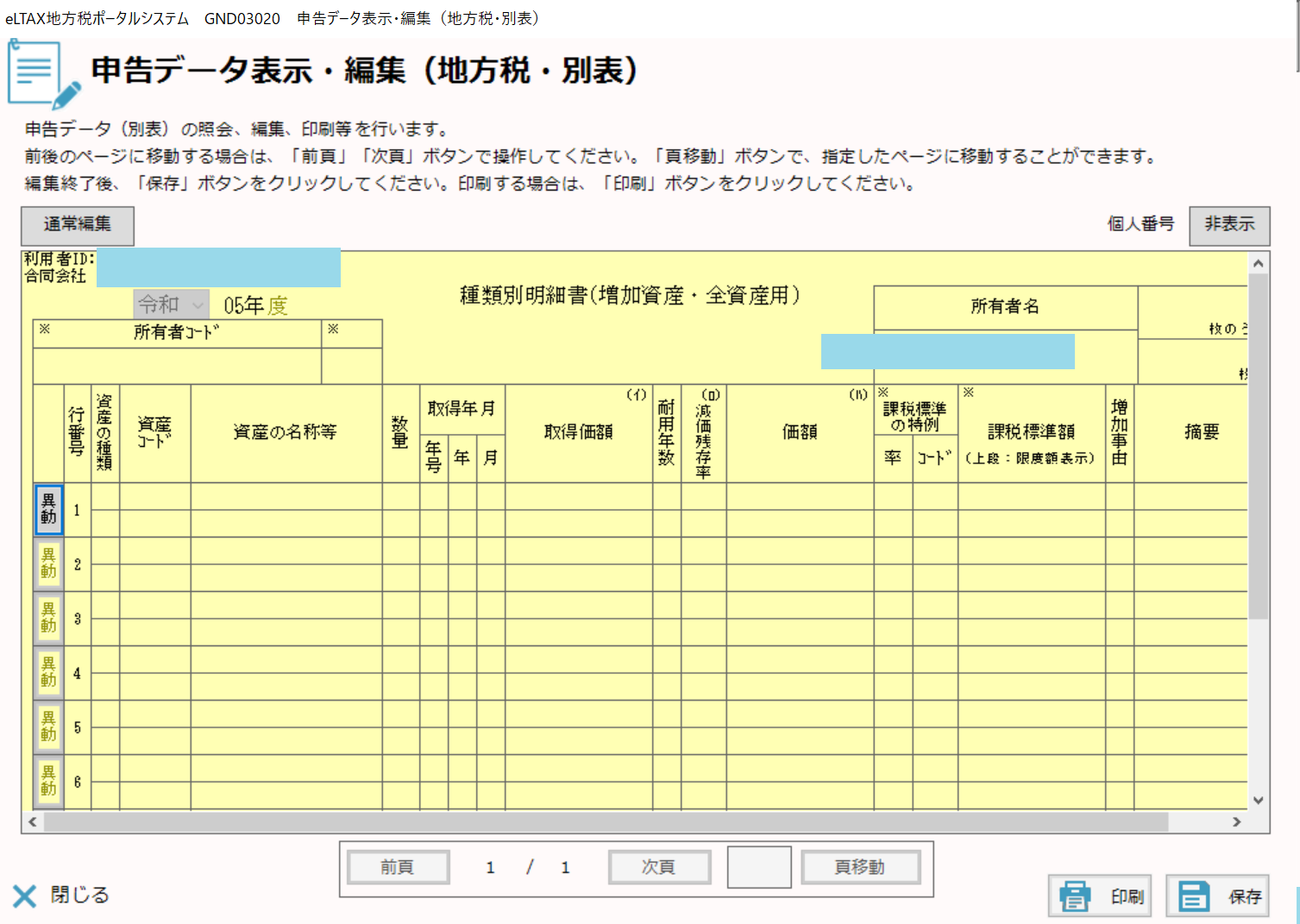

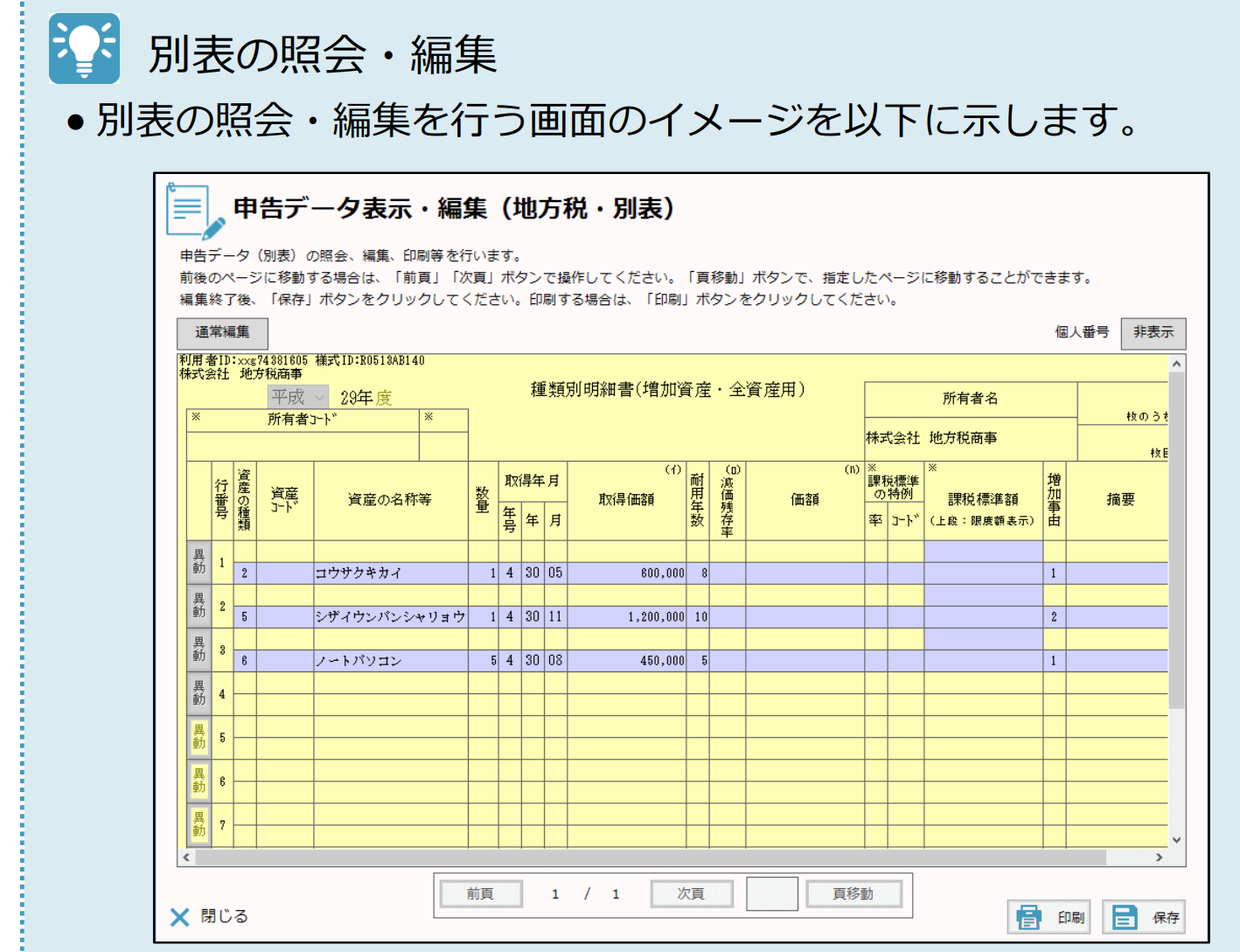

→ 別表 をクリックすると、種類別明細書 を記入できるようになります。

とりあえず疲れたので、いったん保存します。

「償却資産申告書」の書き方のマニュアル

https://www.tax.metro.tokyo.lg.jp/shisan/files/R5_shinkokutebiki.pdf

「種類別明細書」の書き方のマニュアル

https://www.tax.metro.tokyo.lg.jp/shisan/files/R5_shinkokutebiki.pdf

以下のような感じでよいらしいです。(原価残存率とか価額とか記載しなくてよいのでしょうか?)

でも、 にはこんな記載があります。困った。。。

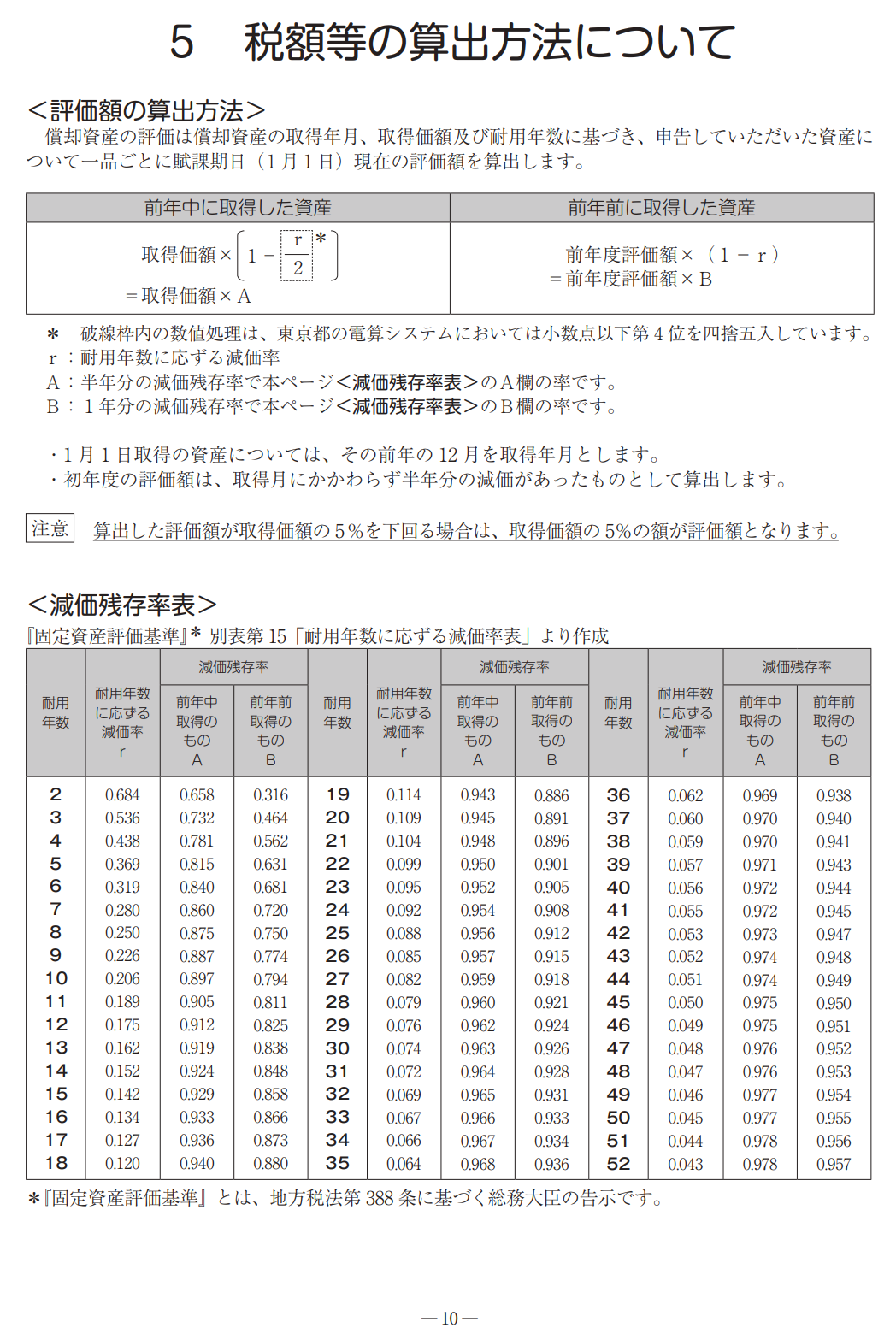

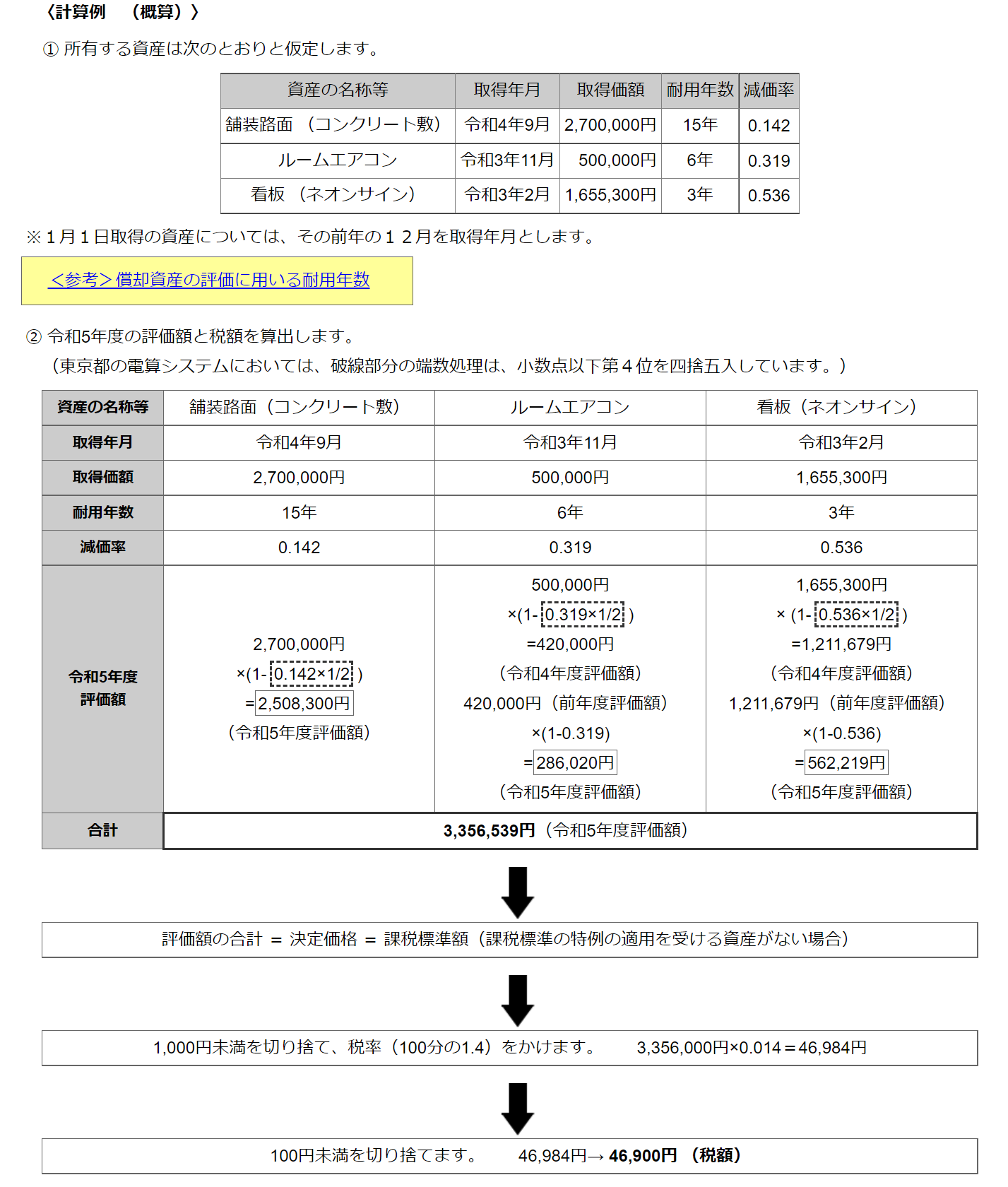

税額などの算出方法のマニュアル(計算例あり)

https://www.tax.metro.tokyo.lg.jp/shisan/files/R5_shinkokutebiki.pdf の10ページに記載されています。超ややこしい。。。

計算例をやっと見つけました。

https://www.tax.metro.tokyo.lg.jp/shisan/shokyak_sis.html

これでいけそうです。明日以降、計算しなおします。

3個の資産の「減価率」「令和5年度評価額」「課税標準額」を実際に計算してみる

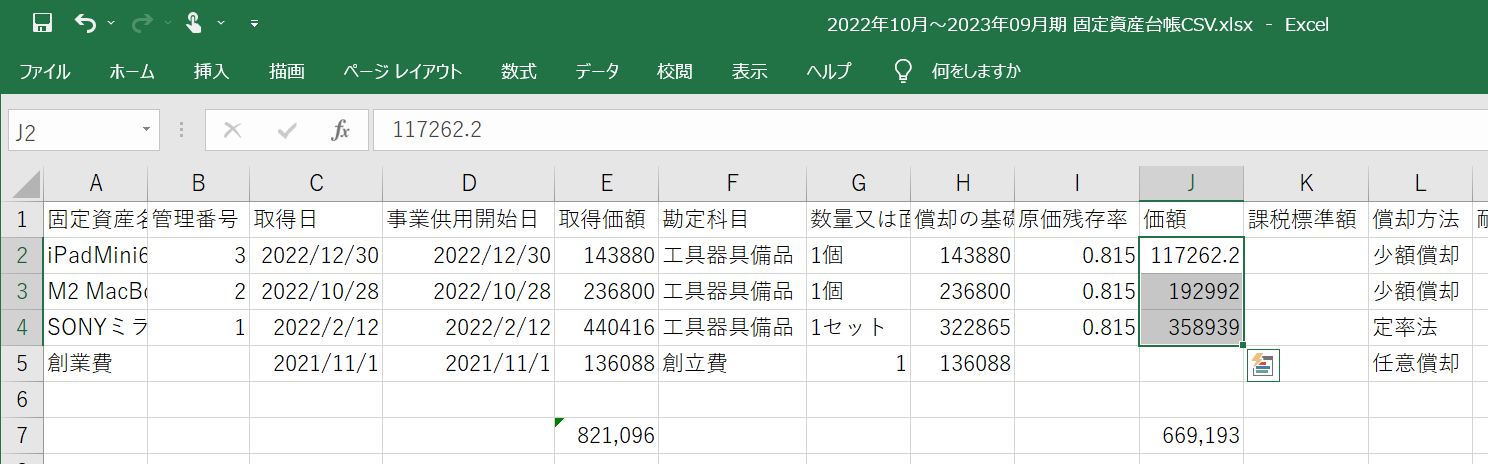

私の、freee会計の、決算報告 > 固定資産台帳 は以下のようになっています。

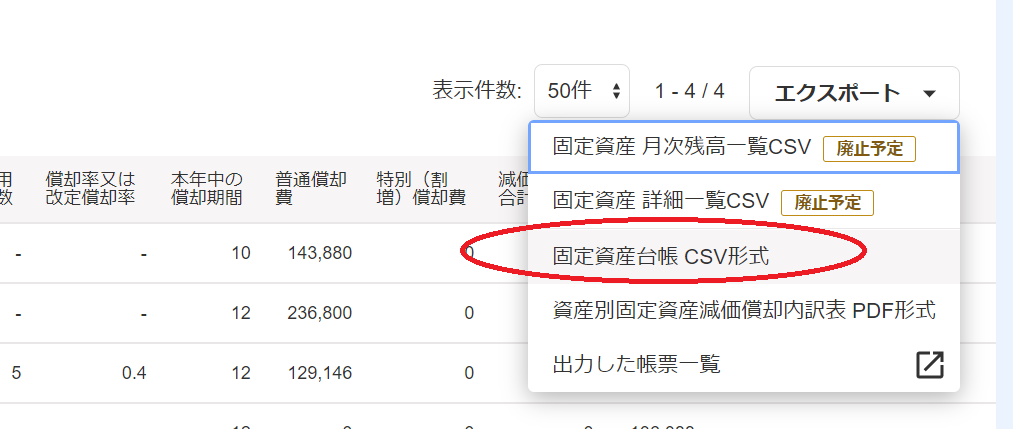

「エクスポート」から、「固定資産台帳 CSV形式」をクリック

次に、「エクスポート」から、「出力した帳票一覧」をクリックすると、CSV形式でダウンロードできます。

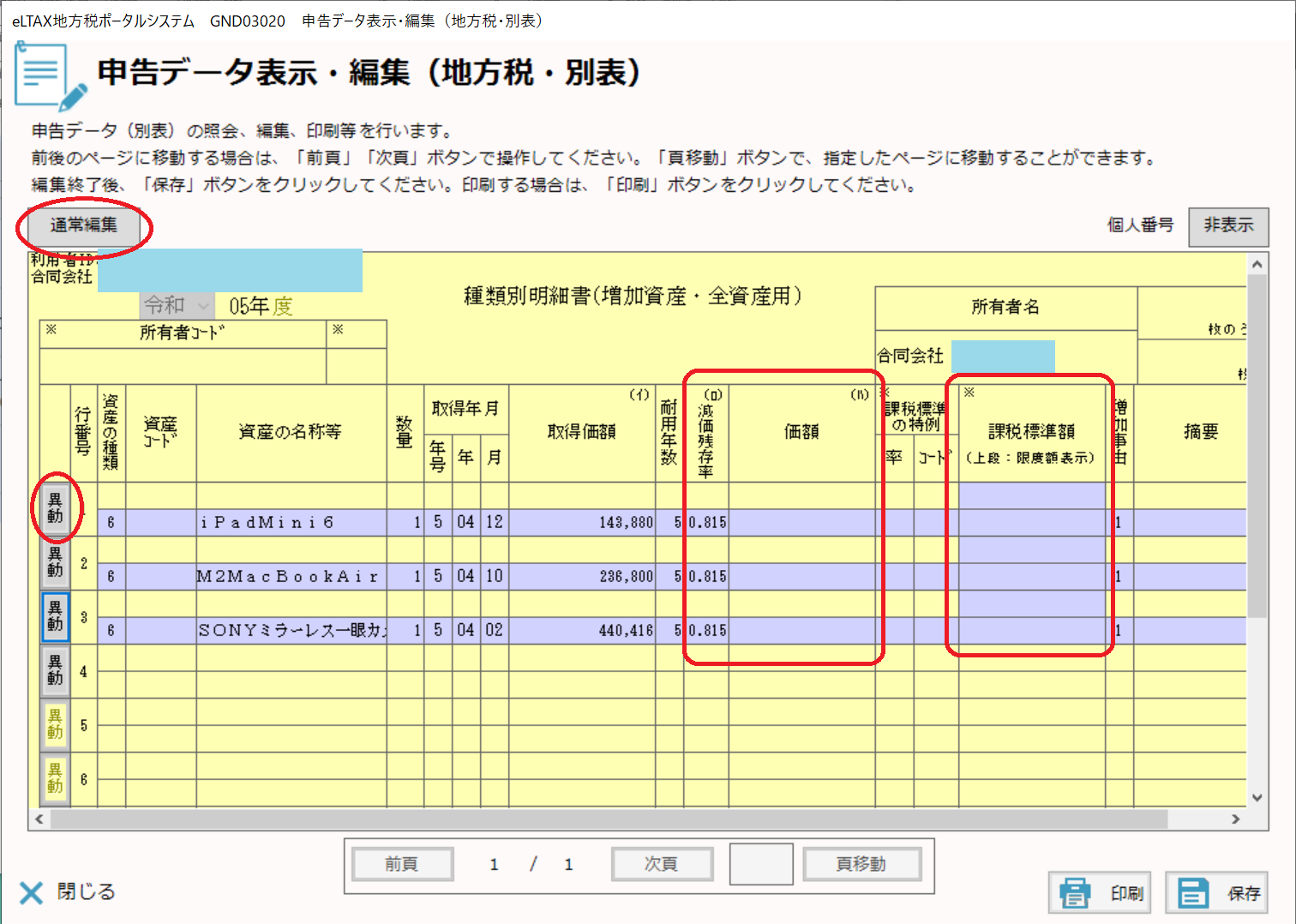

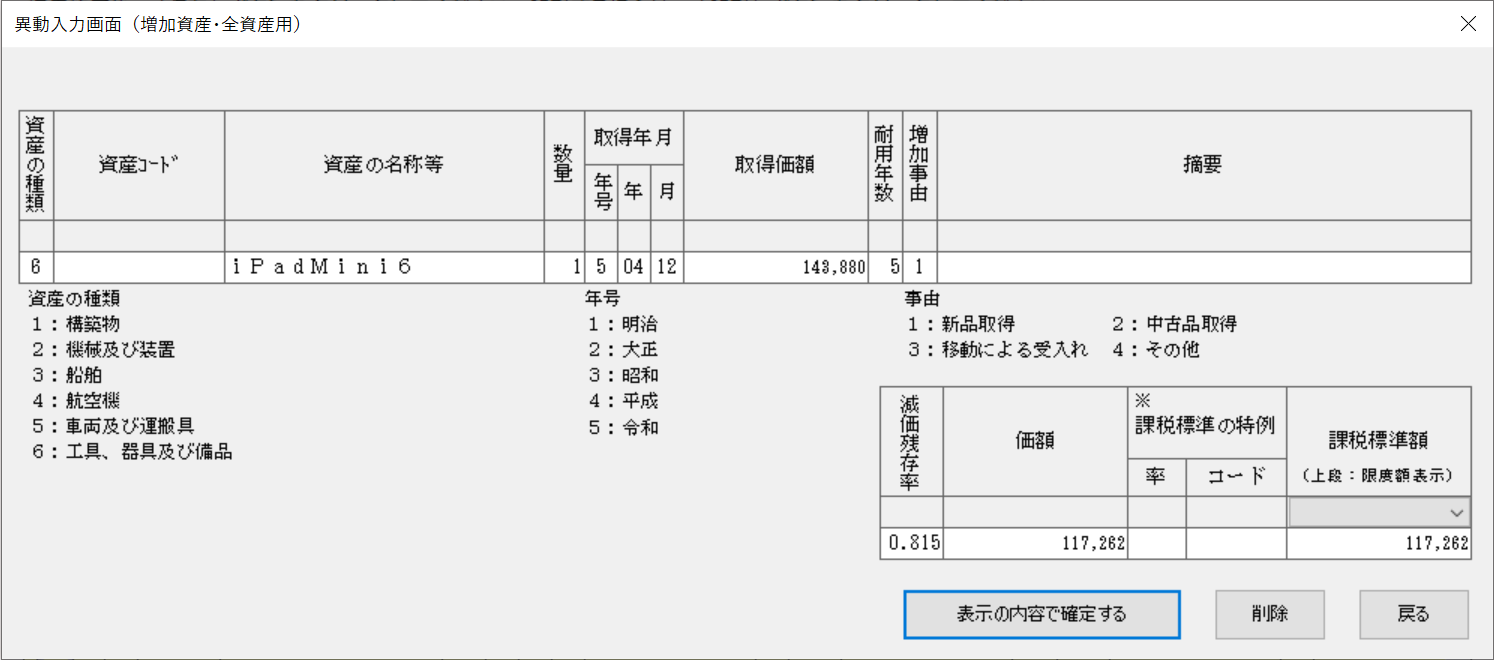

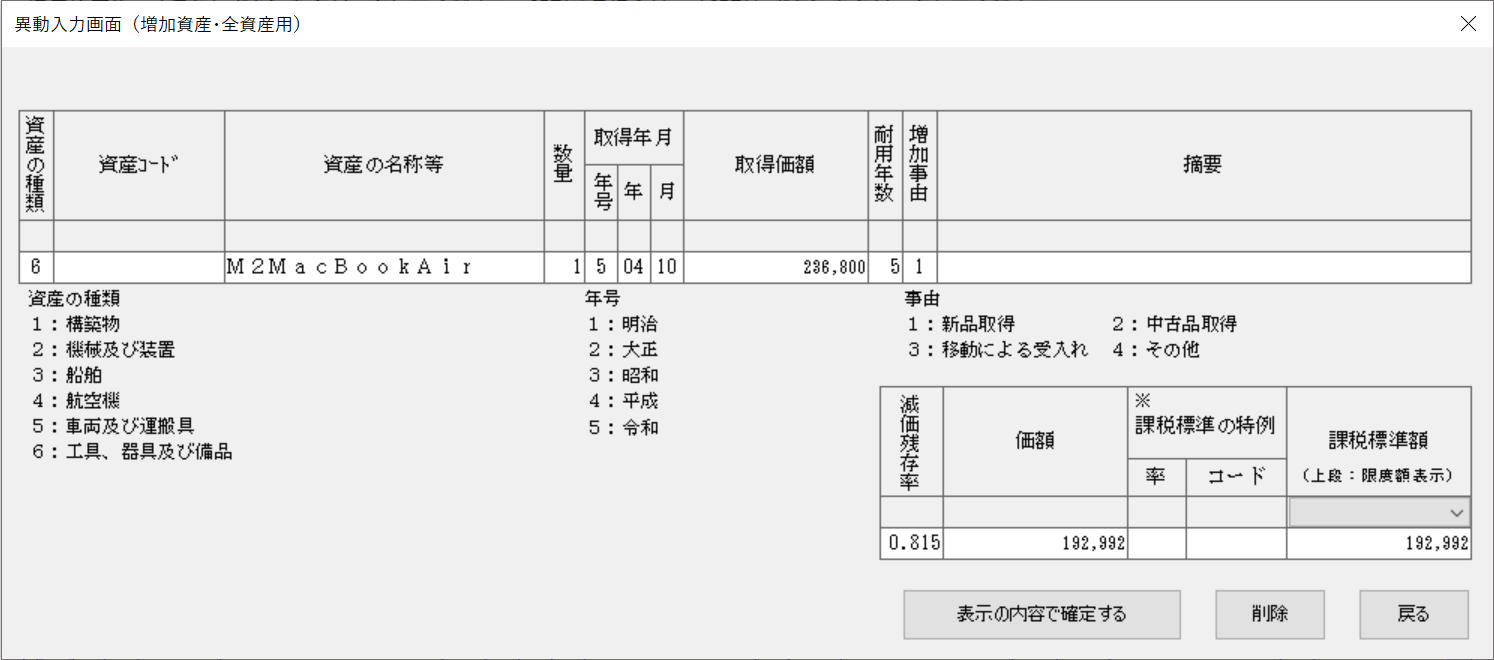

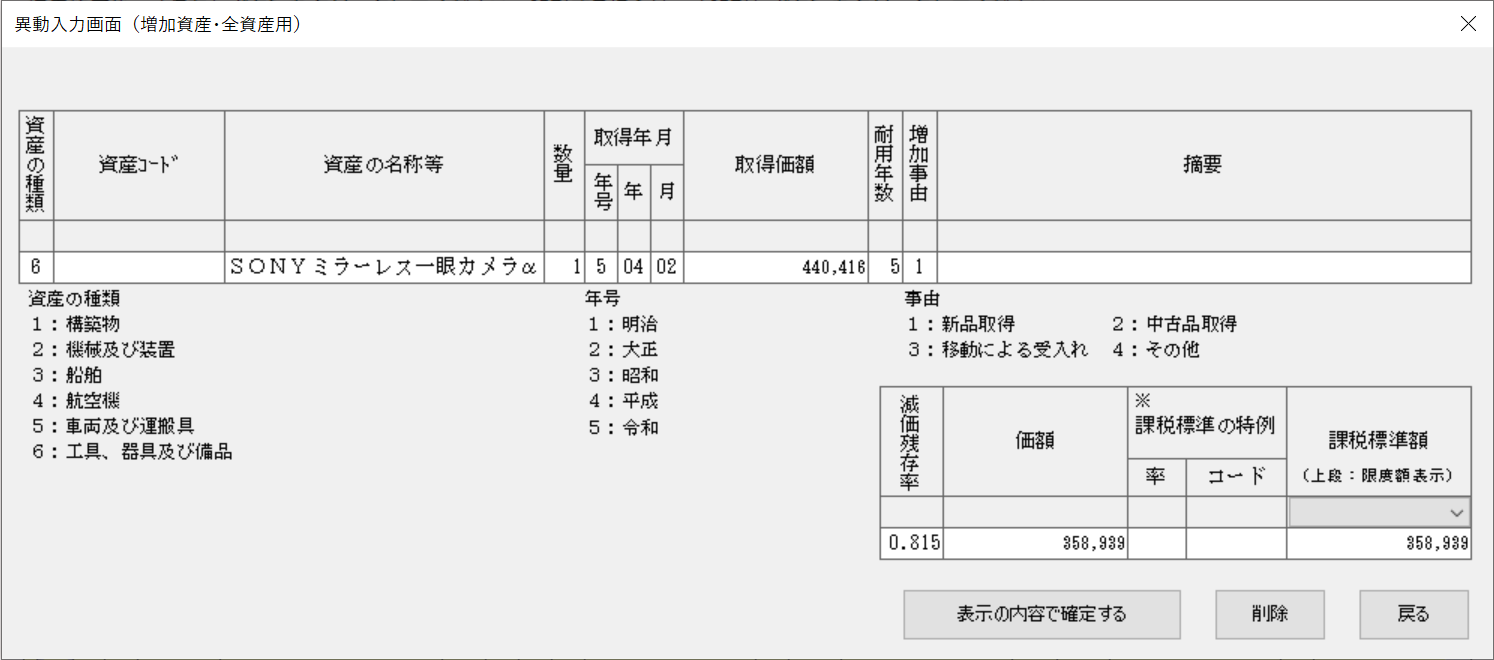

上記を見ながら、eLTAXの「種類別明細書」を入力していきます。「通常編集」をクリック > 各行の、「異動」をクリックすると、1個ずつ、入力する画面になります。

すると、以下のような画面になります。

iPadMini6の計算(2022/12/30取得、143,880円、少額償却)

iPadMini6 3 2022/12/30 2022/12/30 143880 工具器具備品 1個 143880 少額償却

取得は前年度(令和4年)、耐用年数を5年として、「原価残存率表」により、

(原価残存率、前年度取得のものB)=0.815

(令和5年度評価額)=(取得価額)*(原価残存率)=143880[円]* 0.815 =117262.2円(少数1の位を四捨五入しました。してよいのかわからないけれど、、、)

課税標準の特例には該当しないので、

(課税標準額)=(令和5年度評価額)=117262円

M2 MacBook Airの計算(2022/10/28取得、236,800円、少額償却)

M2 MacBook Air 2 2022/10/28 2022/10/28 236800 工具器具備品 1個 236800 少額償却

取得は前年度(令和4年)、耐用年数を5年として、「原価残存率表」により、

(原価残存率、前年度取得のものB)=0.815

(令和5年度評価額)=(取得価額)*(原価残存率)=236800[円]* 0.815 =192992円

課税標準の特例には該当しないので、

(課税標準額)=(令和5年度評価額)=192992円

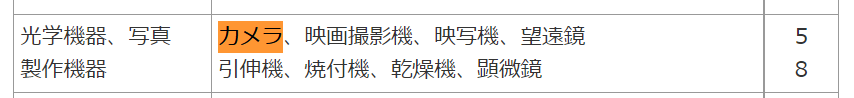

SONYミラーレス一眼カメラα7iiiの計算(2022/2/12取得、440,416円、定率法で償却、耐用年数5年、償却率0.4)

SONYミラーレス一眼カメラα7iii 1 2022/2/12 2022/2/12 440416 工具器具備品 1セット 322865 定率法

取得は前年度(令和4年)、耐用年数を5年として、「原価残存率表」により、

(原価残存率、前年度取得のものB)=0.815

(令和5年度評価額)=(取得価額)*(原価残存率)=440416[円]* 0.815 =358939円

課税標準の特例には該当しないので、

(課税標準額)=(令和5年度評価額)=358939円

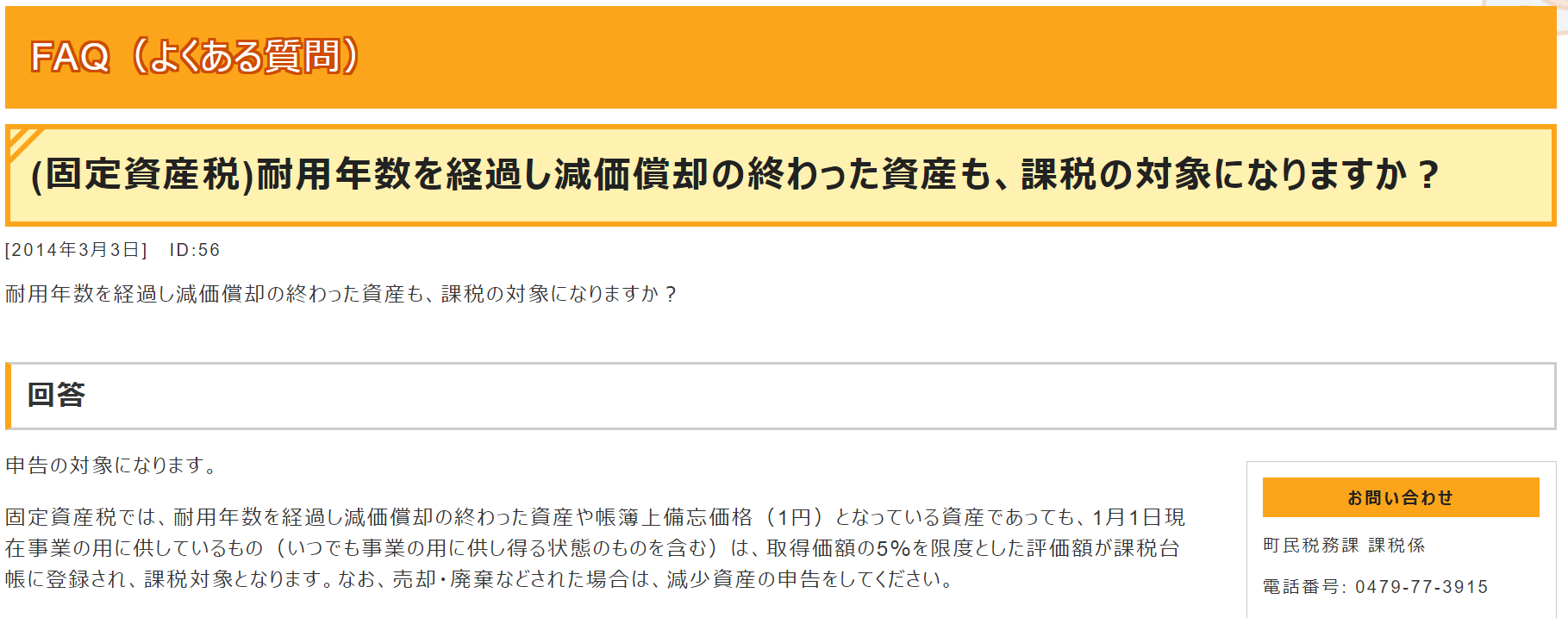

「確定申告」と「固定資産税(償却資産)申告」では減価償却の方法が異なる

https://www.town.shibayama.lg.jp/faq/faq_detail.php?frmId=56 に、以下のように記載されています。

先ほどから計算していますが、

「企業の決算(確定申告)のときの固定資産台帳」の減価償却の方法

と、

「固定資産税(償却資産)申告」の減価償却の方法

は、別物で、異なるようです。

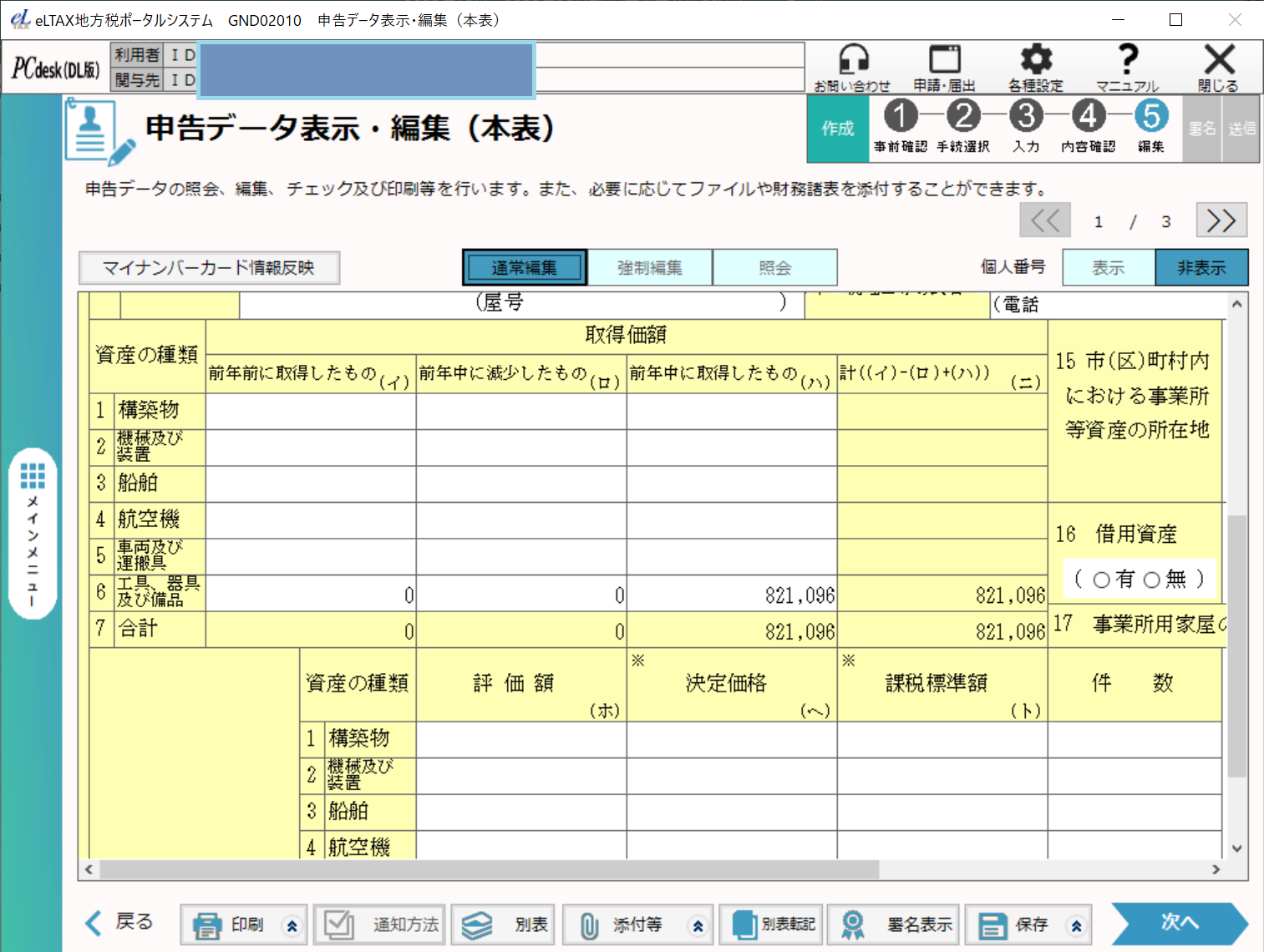

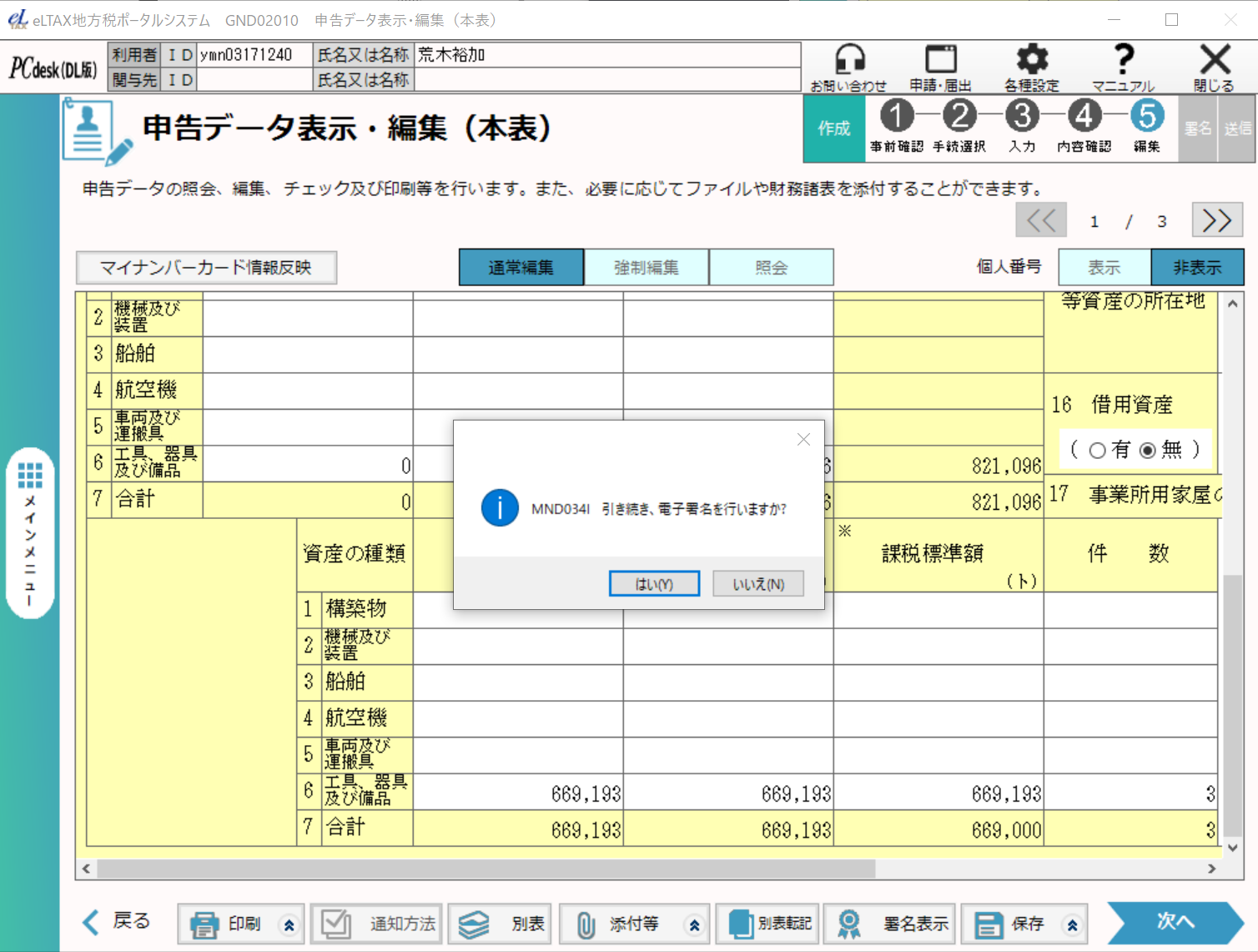

「償却資産申告書」を記載する

先ほどの、「種類別明細書」の3つの取得価額の合計を計算します。

取得価額の、前年中に取得したもの のところに、821,096円と記入。

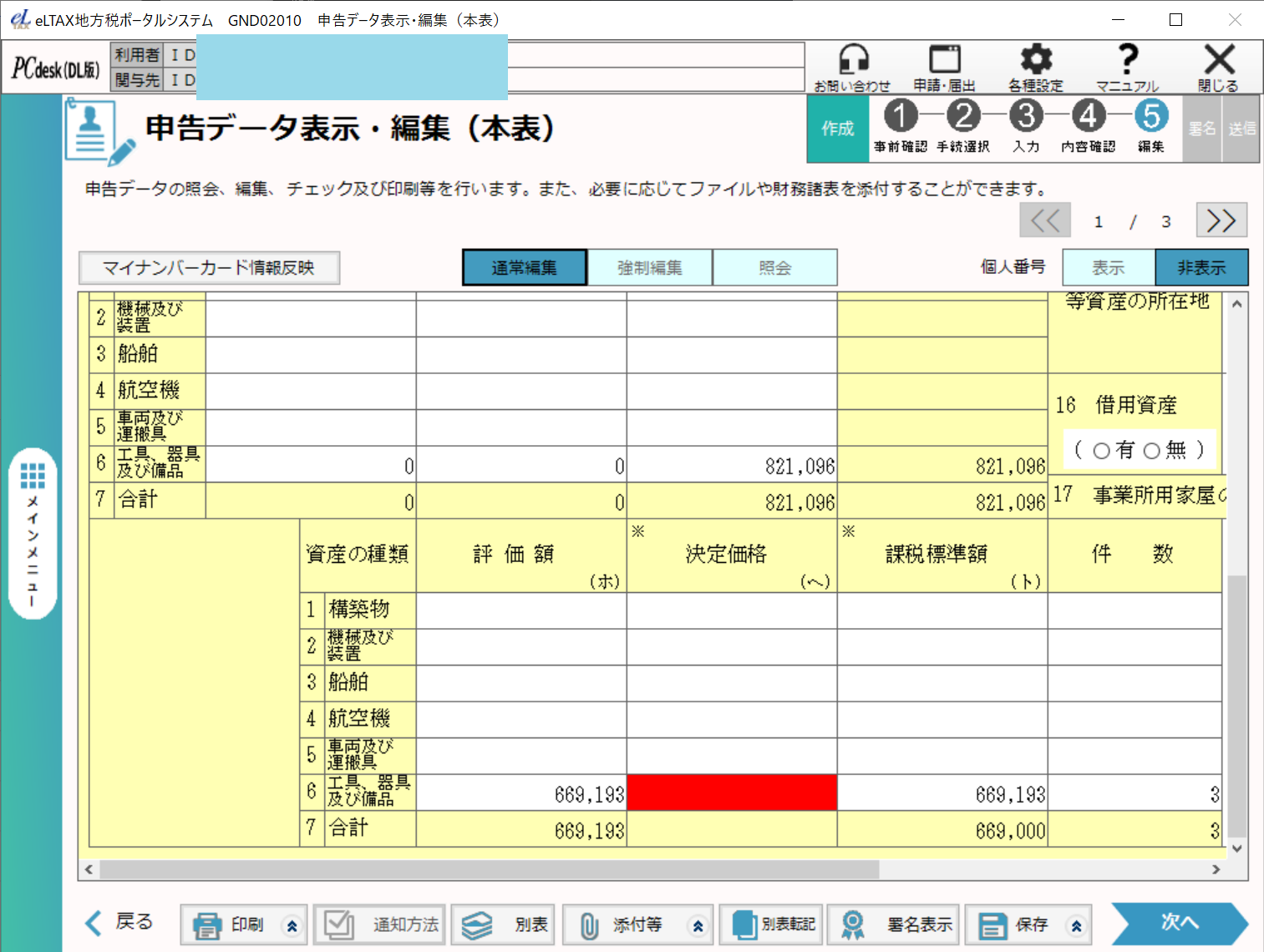

評価額、標準課税額のところに、その3つの合計額を記入。

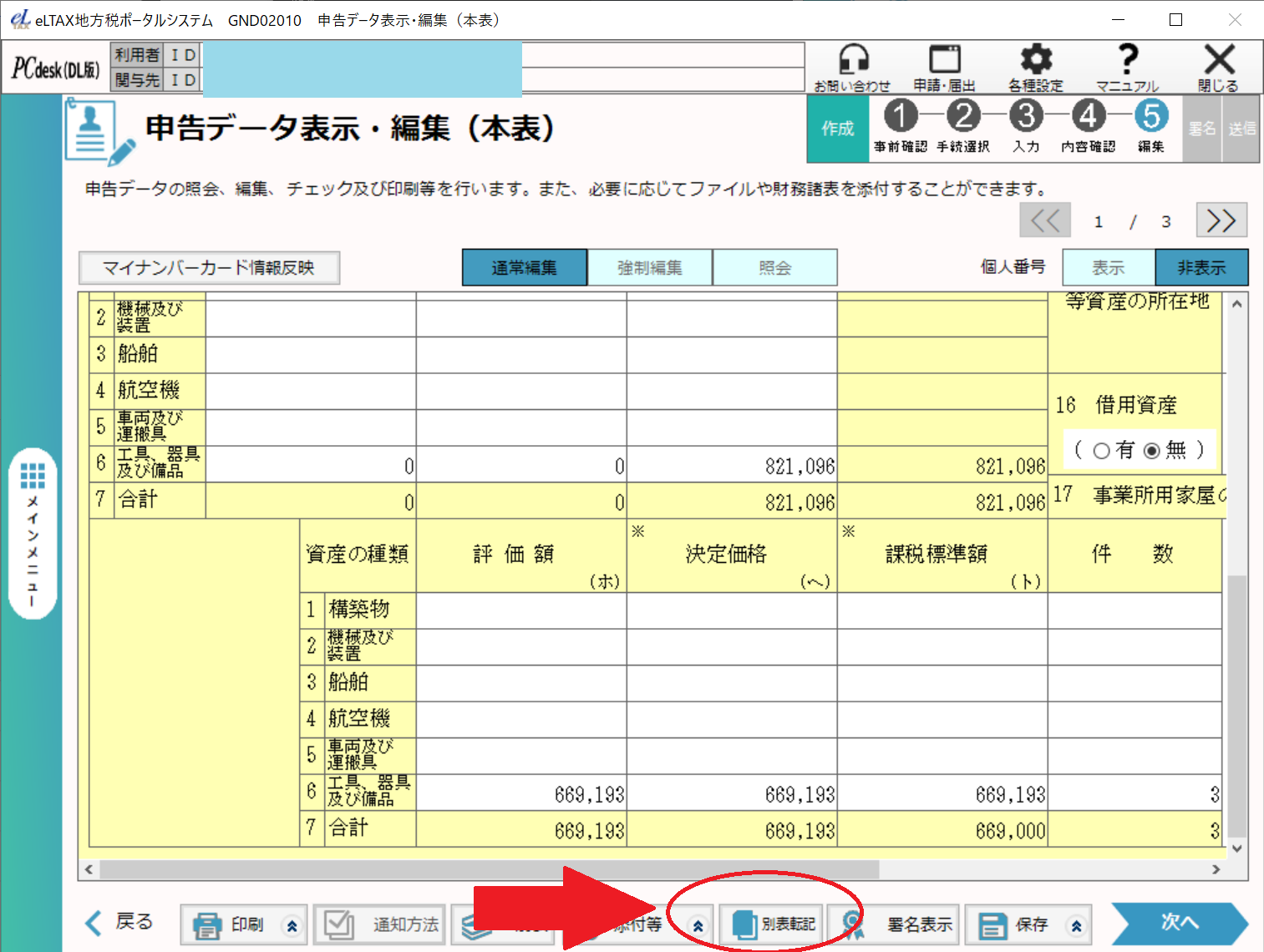

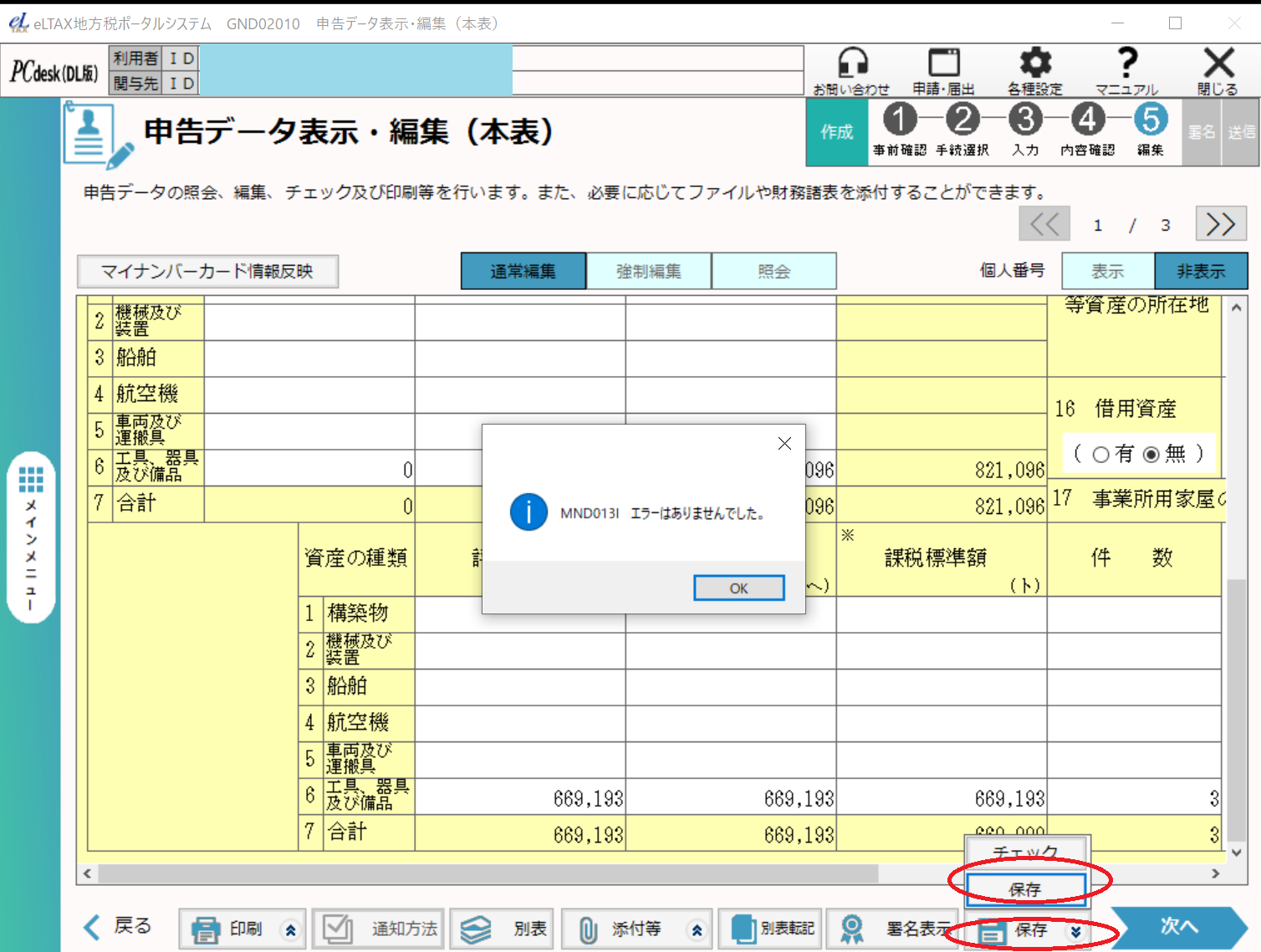

この、「決定価格」が分からないので調べようかなと思っていたところ、「別表転記」なるよさげなボタンを発見!ポチっと押してみたら、決定価格も自動的に入力されました。できるアプリ!

保存 > 保存 をクリックしても、初めてエラーが出ませんでした!

次へ進みます。

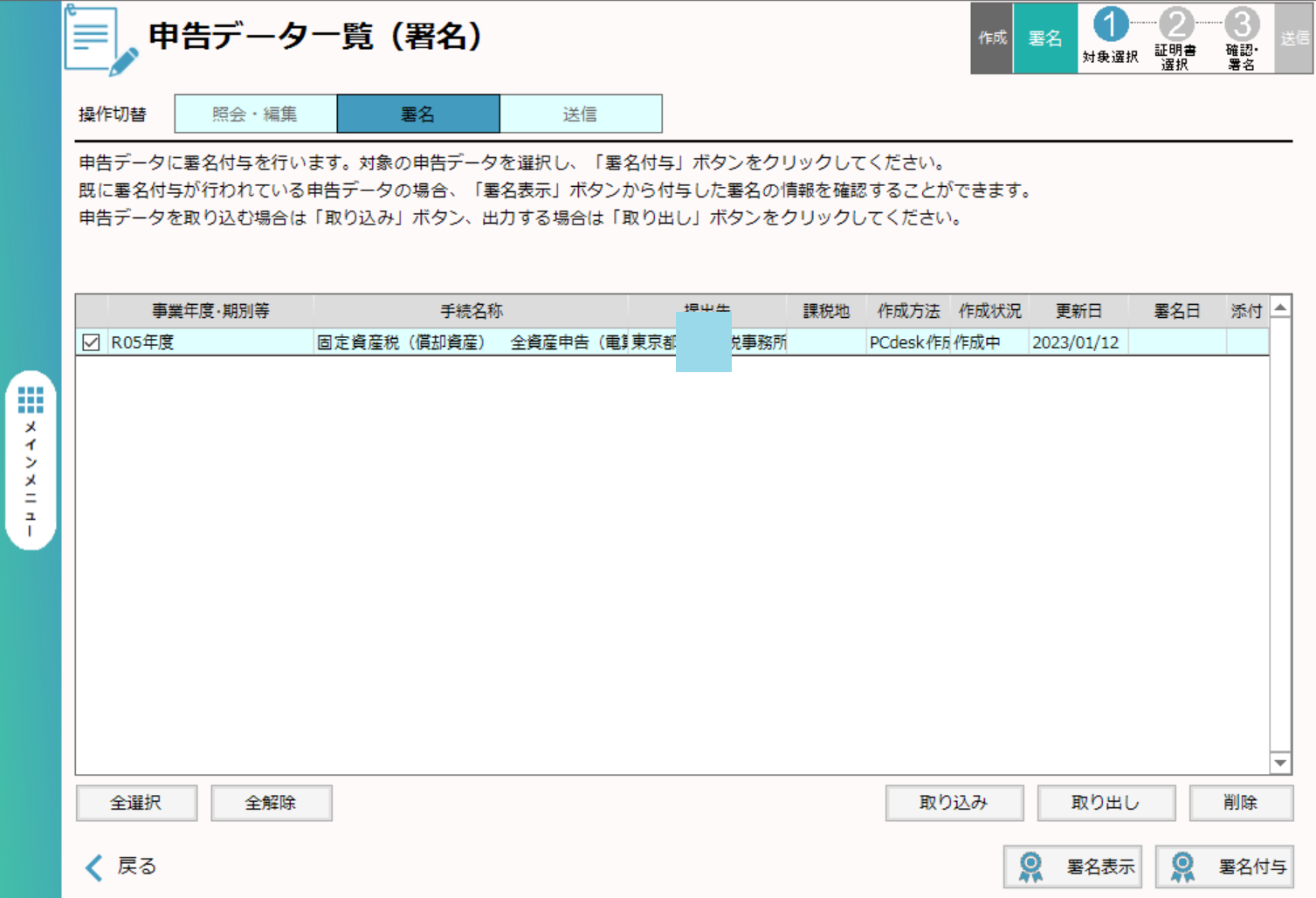

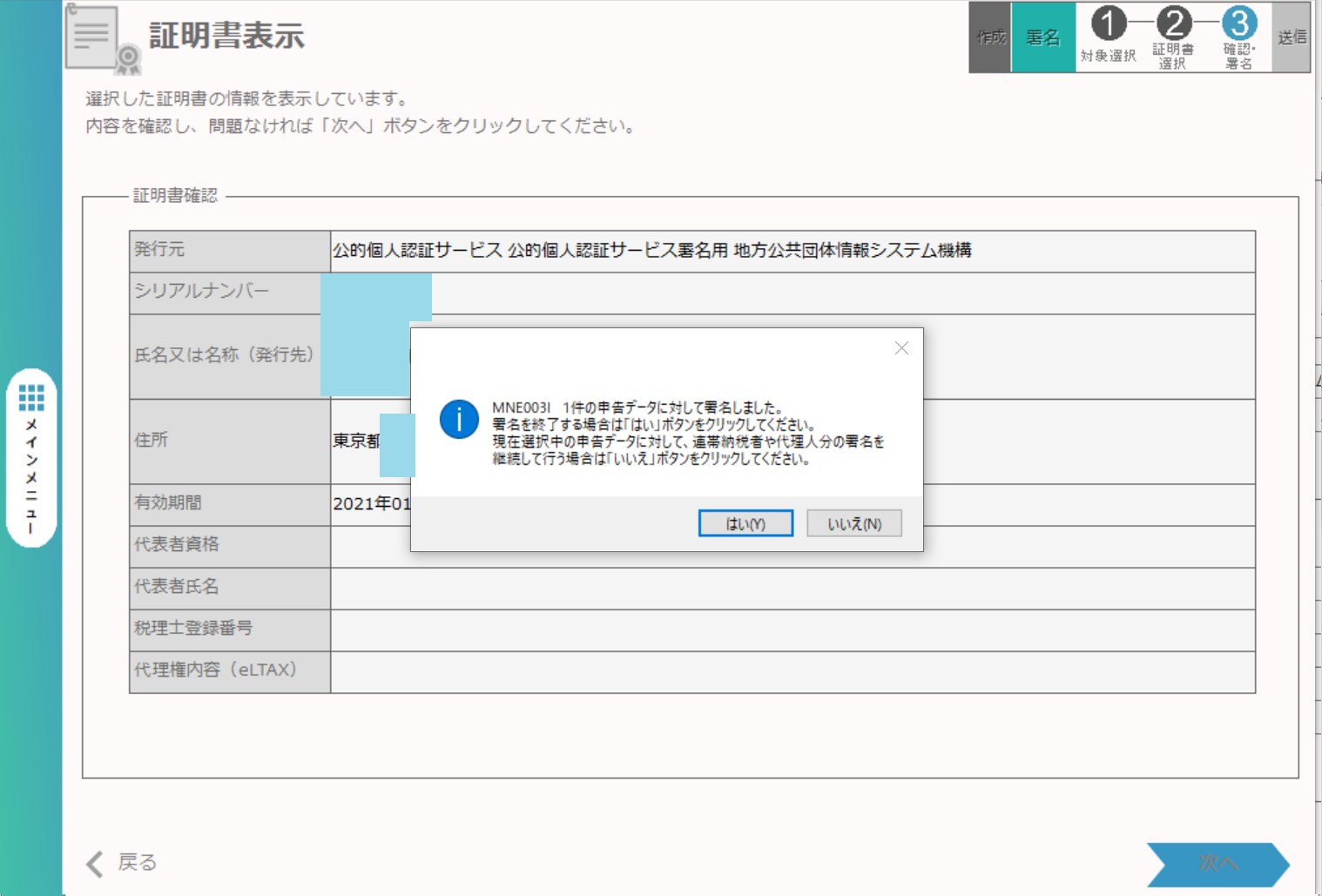

署名付与 をクリック

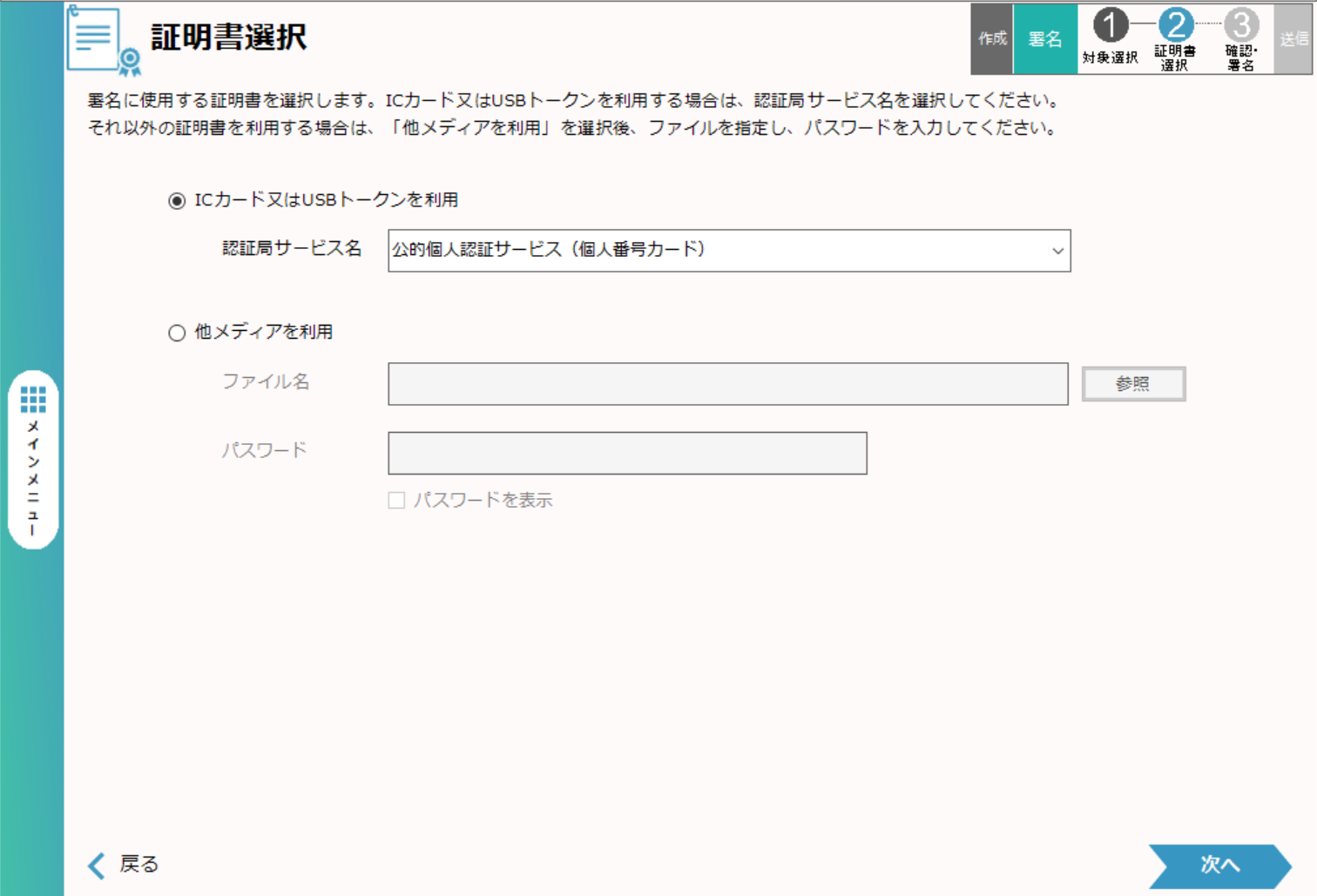

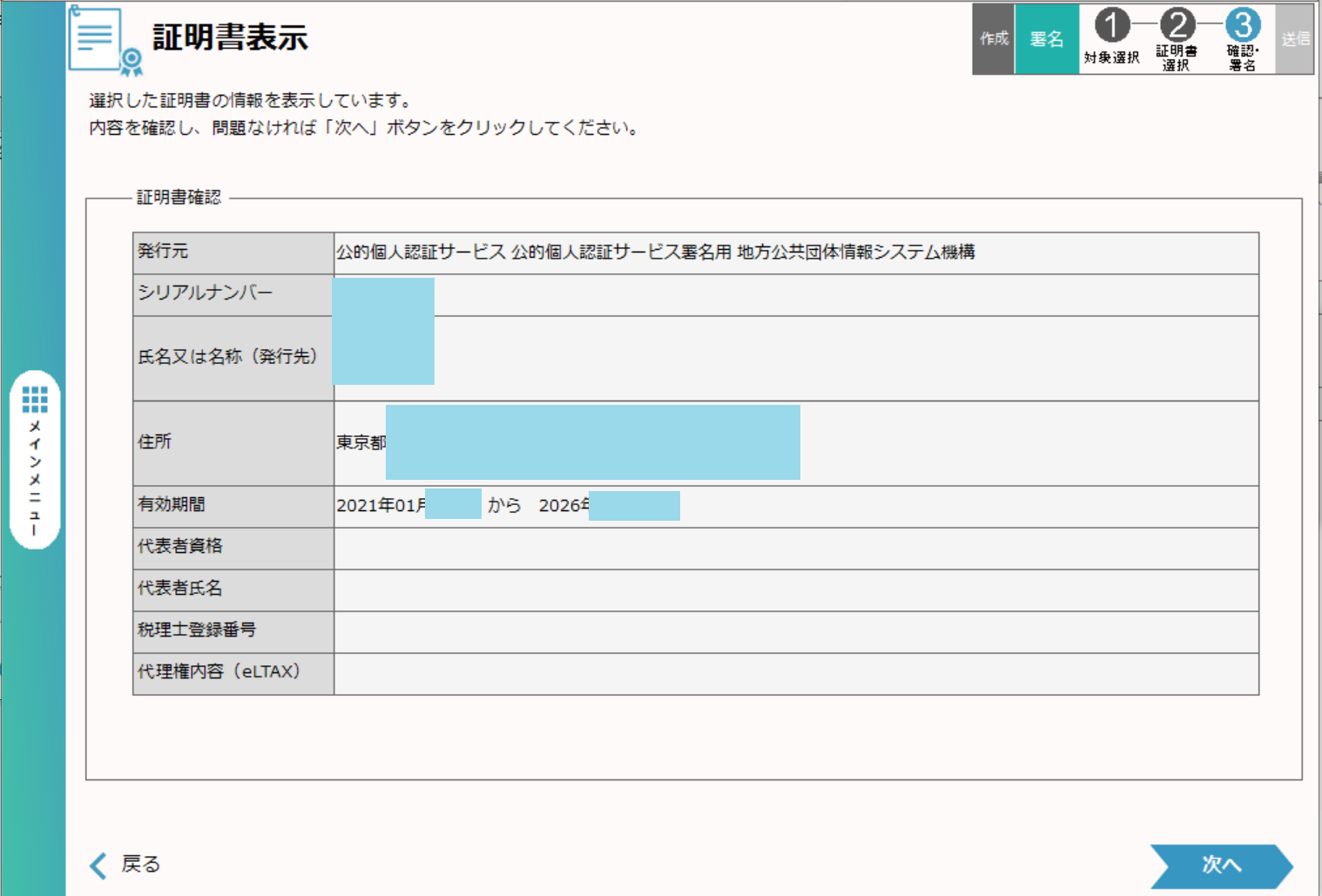

パソコンにカードリーダーを接続し、マイナンバーカードをのせて、次へ をクリック

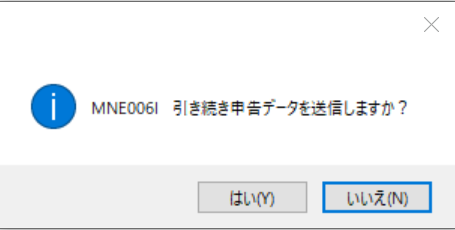

マイナンバーカードを「署名用パスワード」を入力して OK

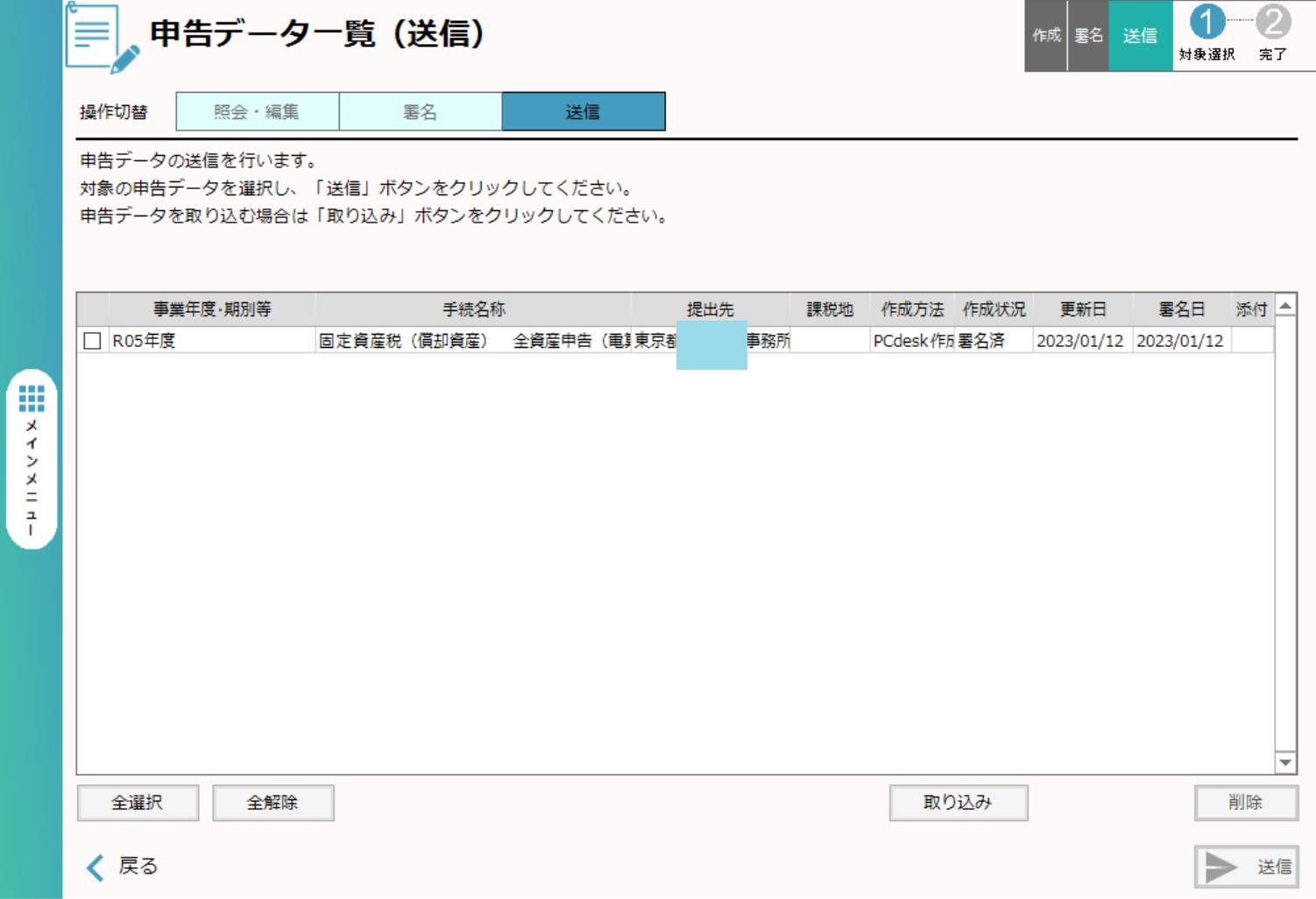

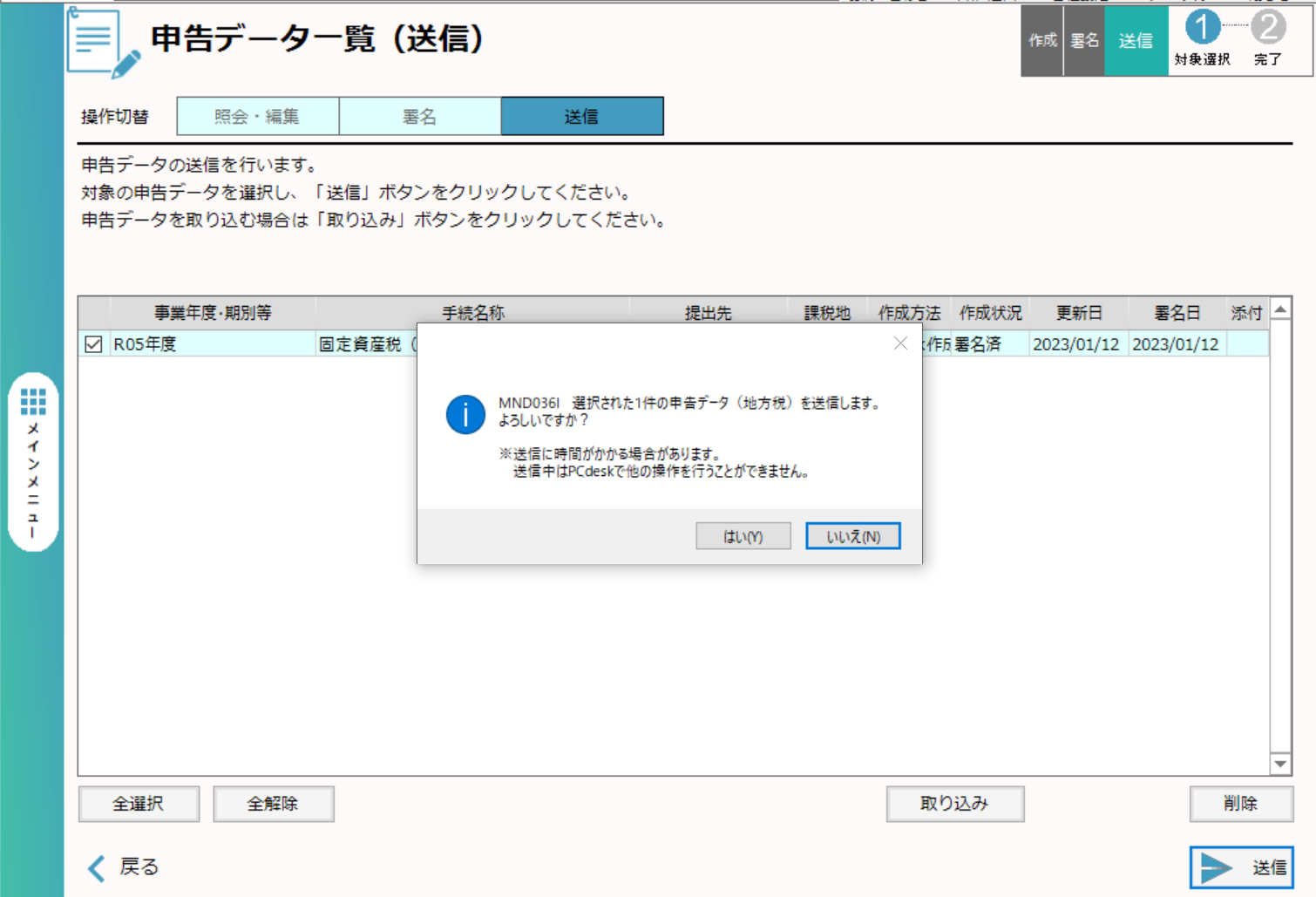

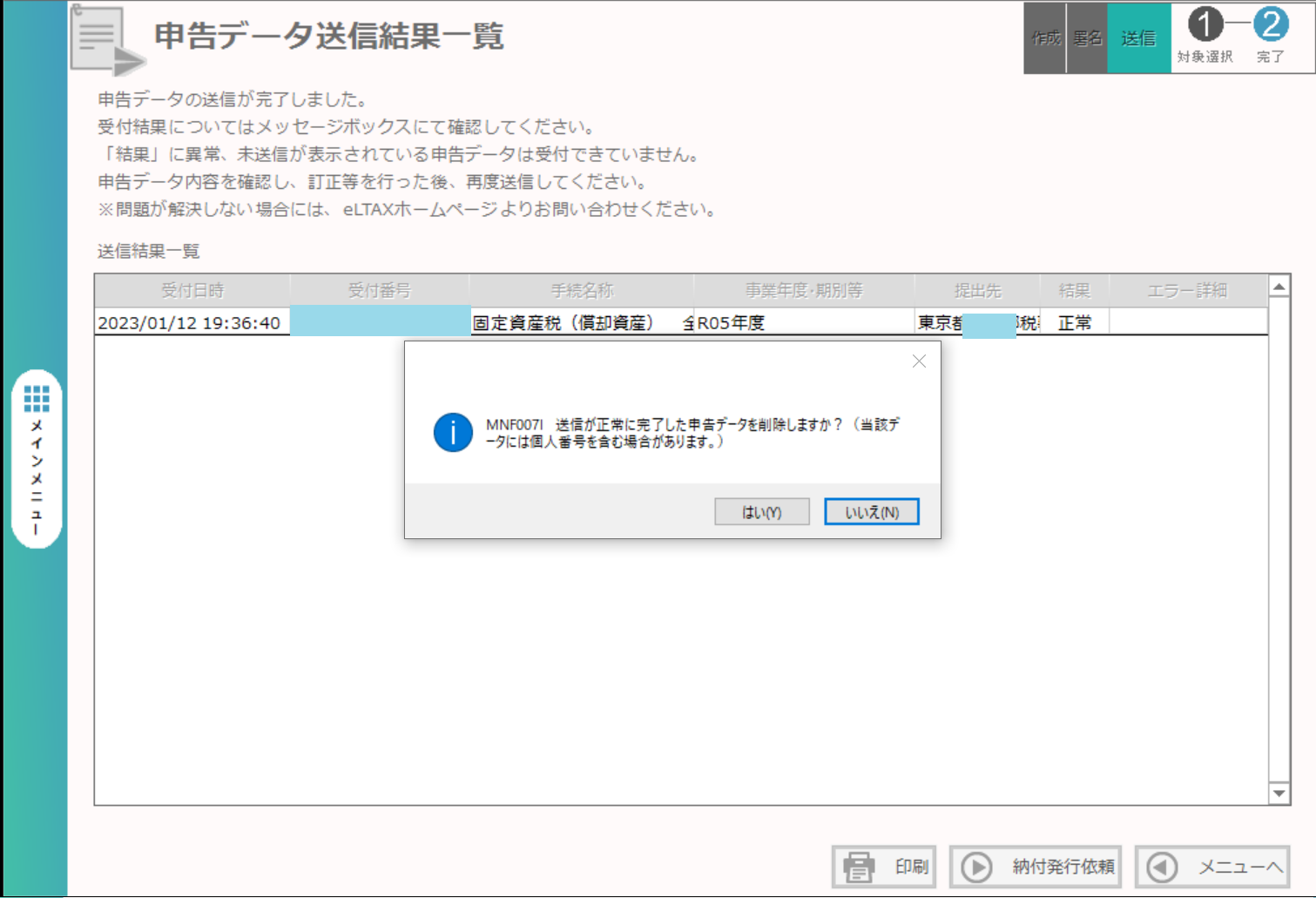

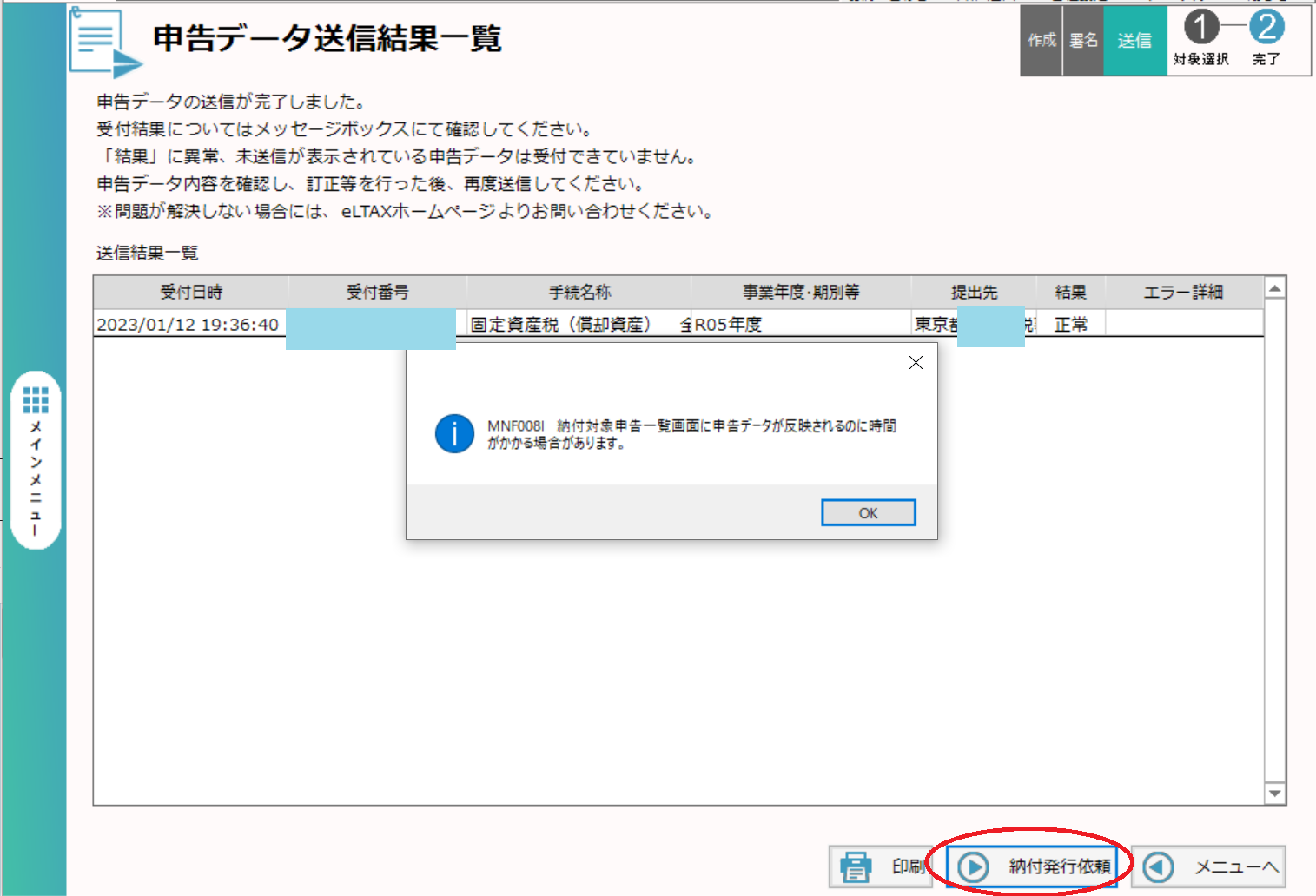

無事、送信終了したようです。

現時点では、納付対象の申告データは無いようです。これで終わりにします。疲れました。。。

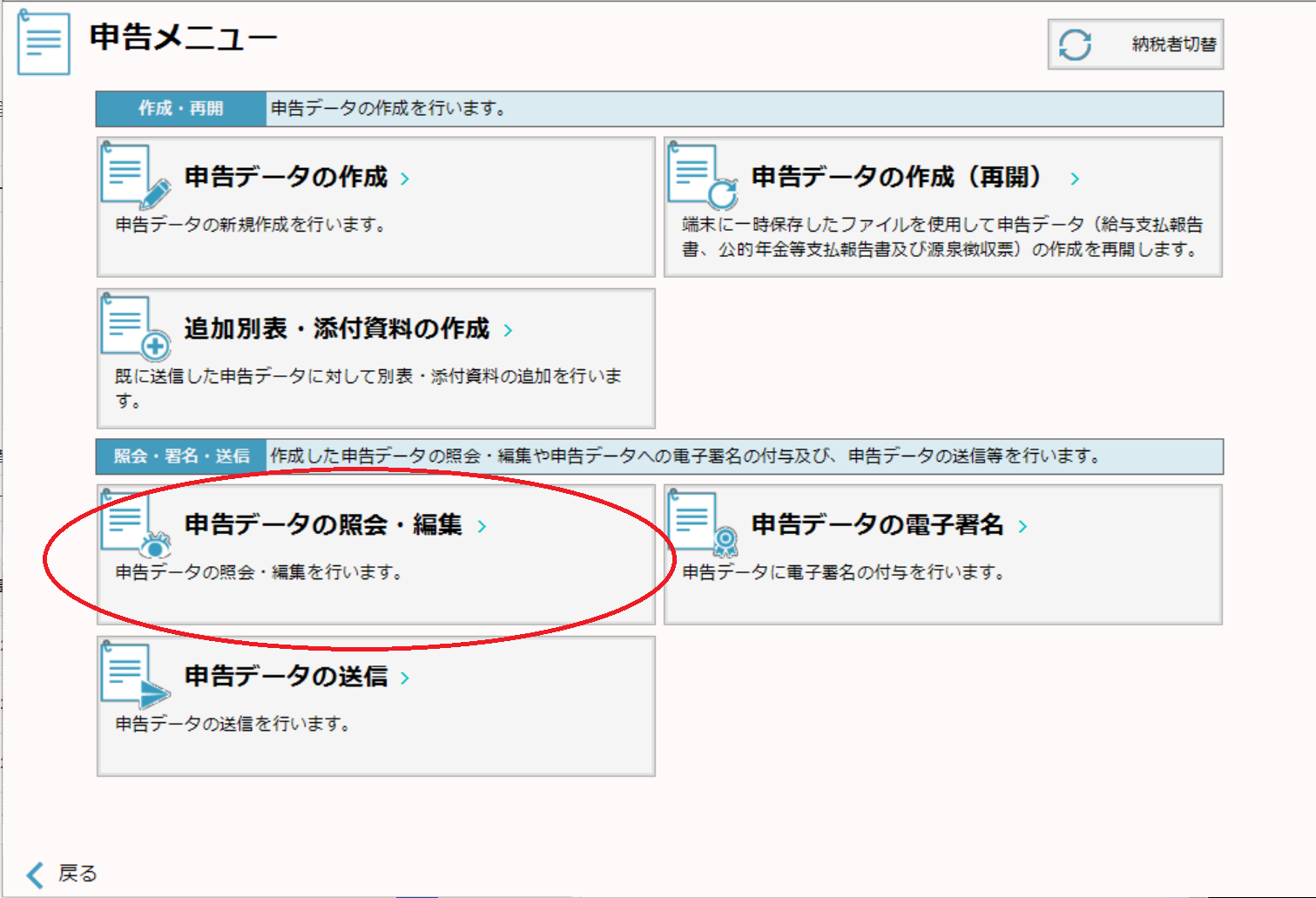

途中保存したデータを再開する場合は、「申告データの照会・編集」から行う

3時間半かかっても終わらず。とりあえず保存しました。また明日以降に続きを、、、

参考リンク

https://www.m-mat.jp/2022/02/01/3467/

ディスカッション

コメント一覧

まだ、コメントがありません